Hype IPO GoTo, akankah lebih ‘aman’ bagi investor?

Akhirnya, rencana Initial Public Offering (IPO) atau penawaran umum perdana saham PT GoTo Gojek Tokopedia (GoTo) kian jelas di depan mata setelah ramai diberitakan sejak tahun lalu. Aksi korporasi perusahaan hasil merger ini digadang-gadang bakal menjadi kiblat perusahaan teknologi lainnya untuk melantai di bursa saham.

Sebelumnya, perusahaan teknologi di bidang e-commerce Bukalapak, sudah IPO terlebih dahulu pada 6 Agustus 2021. Kala itu, bursa saham Indonesia ‘heboh’ dengan hadirnya perusahaan teknologi dengan nilai penawaran mencapai Rp21,9 triliun, terbesar sepanjang sejarah.

Bukalapak melepas 25,76 miliar saham atau 25% dari seluruh modal setelah IPO dengan harga saham senilai Rp850. Sayangnya, 8 bulan berlalu sejak IPO, saham BUKA telah merosot 74% dibanding harga IPO yakni Rp268 pada penutupan Jumat (18/3/2022).

Baik Bukalapak maupun GoTo masih mencatat kerugian saat melepas saham ke publik. Jika Bukalapak mencatat kerugian Rp1,3 triliun dalam laporan keuangan tahun 2020, GoTo pun mengalami hal yang sama. Dalam prospektus awal IPO, GoTo tercatat memiliki total aset Rp158,17 triliun per akhir September 2021.

Laporan keuangan per 30 September 2021 juga mencatat, nilai rugi bersih GoTo mencapai Rp11,58 triliun. Angka ini naik dari periode yang sama tahun 2020 sebesar Rp10,43 triliun. Bahkan, GoTo diperkirakan akan masih mengalami kerugian hingga tahun 2024 sekitar Rp24 triliun.

Melalui dokumen prospektus, manajemen GoTo mengakui, perusahaan akan kesulitan mencetak laba. Sejak 2018, perusahaan tercatat terus mengalami kerugian. Kerugian tersebut utamanya disebabkan oleh besarnya biaya beban yang dikeluarkan untuk mendukung pertumbuhan bisnis.

"Perusahaan telah mencatatkan rugi bersih sejak didirikan, dan perusahaan mungkin tidak dapat mencapai profitabilitas," tulis dokumen prospektus.

Sesuai jadwal, masa penawaran awal saham GoTo berlangsung dari 15 sampai 21 Maret 2022. Kemudian, pemesanan IPO saham GoTo dapat dilakukan pada 29-31 Maret. Selanjutnya pada 4 April 2022 adalah tanggal pencatatan saham perdana GoTo di Bursa Efek Indonesia.

Direktur CELIOS (Center of Economic and Law Studies) Bhima Yudhistira menilai IPO GoTo tidak bisa serta merta disamakan dengan IPO platform teknologi seperti Bukalapak. Menurutnya, GoTo dan Bukalapak tidak dalam level yang sama.

“Gojek maupun Tokopedia pemain papan atas, beda sama Bukalapak yang tidak termasuk pemain 3 besar e-commerce, yakni Tokopedia, Shopee dan Lazada,” ujarnya kepada Alinea.id, Jumat (18/3).

Selain itu, tambahnya, Bukalapak bahkan bisa dikatakan kalah saing dalam bisnis marketplace karena baik jumlah user maupun Gross Merchandise Volume (GMV)-nya tidak bertambah signifikan. Sementara GoTo selain pemain papan atas, juga mempunyai strategi cukup massif dalam beberapa tahun terakhir.

“Khususnya masuk ke sektor keuangan dengan akuisisi saham bank Jago jadi ekosistem super app-nya relatif lebih lengkap dibanding Bukalapak,” ungkapnya.

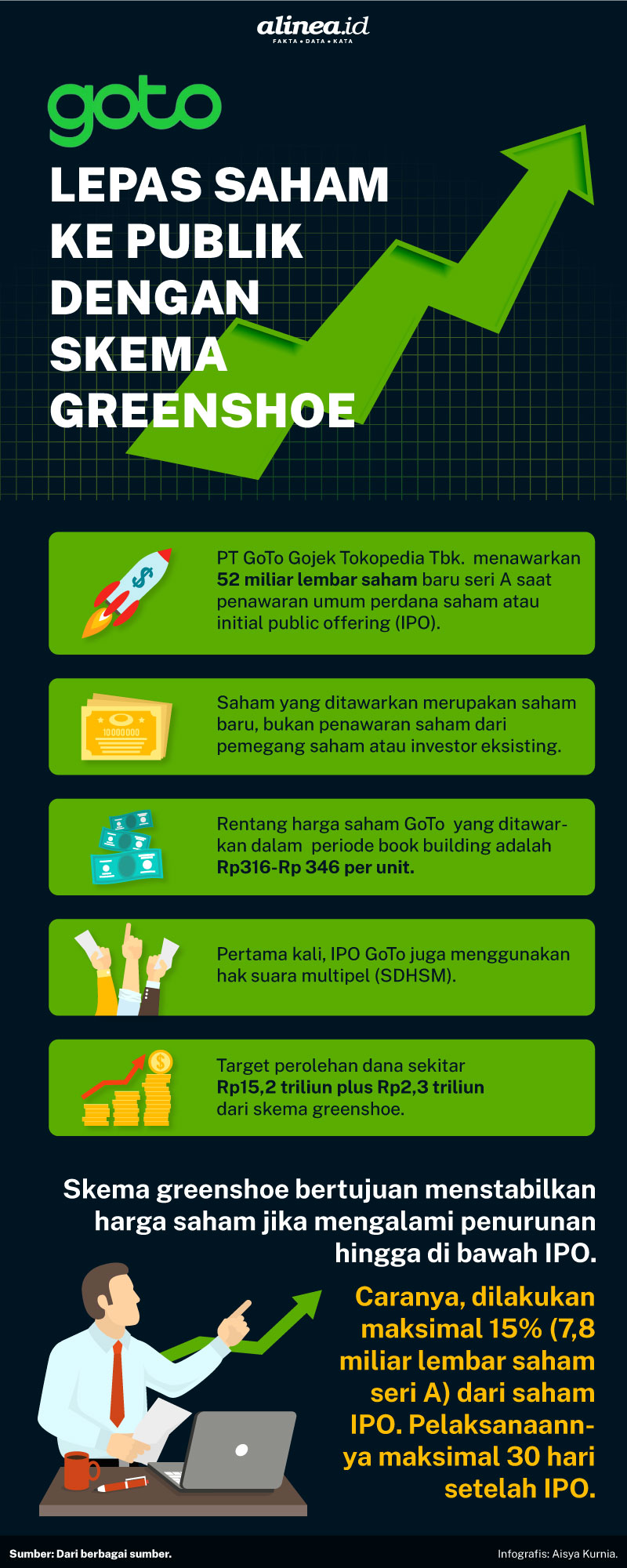

Selain itu, GoTo menawarkan 48 miliar saham baru Seri A dengan kemungkinan ditingkatkan sampai sebanyak-banyaknya 52 miliar saham melalui mekanisme greenshoe. Dekakorn Indonesia ini menetapkan harga saham IPO dalam kisaran Rp316 sampai Rp346 per lembarnya.

Menurut Bhima, rentang harga saham IPO ini jauh lebih rendah dibanding Bukalapak yang sebesar Rp850. “Jadi valuasi Bukalapak overvalue sementara kalau GoTo valuasinya masih relatif wajar,” sebutnya.

Selanjutnya, Bhima justru menekankan dana segar IPO akan digunakan untuk apa. Apakah mengembangkan aplikasi baru atau membanjiri user dengan promo-promo baru yang menarik. Bisa juga untuk meningkatkan kesejahteraan mitra driver misalnya dengan menaikkan uang bonus trip.

Tingkatkan rasa aman

Berbeda dengan Bukalapak, IPO GoTo juga akan memanfaatkan skema greenshoe option dan hak suara multipel (HSM) atau multiple voting shares (MVS). Mekanisme greenshoe ini diterapkan demi menjaga stabilisasi harga saham pasca IPO. GoTo menetapkan sampai dengan sebanyak-banyaknya 15% dari jumlah saham yang ditawarkan pada saat IPO, atau 7,8 miliar saham, yang akan diambil dari saham treasuri.

Jika skema greenshoe ini dilakukan dan terlaksana secara optimal, maka total saham GoTo yang beredar di publik sebanyak-banyaknya 59,825 miliar lembar saham. Agen stabilisasinya adalah CIMB Sekuritas. Namun, greenshoe hanya bisa dilakukan selama 30 hari.

Menurut Bhima, mekanisme ini memang akan menambah ‘rasa aman’ bagi calon investor. Mengingat, harga saham setidaknya tidak akan jatuh dari harga IPO selama 30 hari setelah melantai di bursa. Meskipun, aksi ini bisa membuat saham yang dimiliki pemegang saham lain terdilusi.

“Yang penting ekspektasi investor pasca IPO adalah menjaga kinerja performa perusahaan apalagi momentumnya tepat IHSG (Indeks Harga Saham Gabungan) baru tembus 7000, new high,” cetusnya.

Kondisi ini makin kondusif dengan jumlah investor ritel yang semakin banyak di pasar modal. Memang, jumlah investor pasar modal meningkat 93% pada 2021. Berdasarkan data Otoritas Jasa Keuangan, total ada 7,49 juta investor per akhir 2021.

“Dan ketiga mobilitas masyarakat mulai naik, mulai pelonggaran artinya permintaan GoFood, ride hailing itu juga mengalami kenaikan,” tambahnya.

Meski demikian, hype IPO GoTo menurut pemerhati dan praktisi investasi Desmond Wira tidak perlu dirayakan berlebihan. Ia mengakui skema greenshoe dan hak suara multipel dalam IPO GoTo memang akan memberi tambahan rasa aman bagi investor.

“Setidaknya harga saham tidak akan jatuh di bawah harga perdananya,” ungkapnya kepada Alinea.id, Kamis (17/3).

Namun, menurutnya, mekanisme tersebut hanya ‘menambah, bukan ‘sepenuhnya’ memberikan rasa aman. “Karena risiko yang dihadapi investor kan bukan cuma dari situ, masih ada risiko pasar,” cetusnya.

.jpg)

Penulis Buku ‘Analisis Fundamental Saham’ ini menjelaskan tetap akan ada potensi harga saham turun yakni ketika ada potensi kenaikan suku bunga. Belum lagi soal tren saham teknologi dunia yang cenderung turun.

“Jika harga saham turun drastis dengan volume sangat besar, dan jatah greenshoe habis, penjamin emisi tidak bisa lagi melakukan tugasnya menjaga harga saham lagi. Maka harga saham bisa turun di bawah harga perdananya,” ungkapnya.

Desmond menilai hype saham teknologi sebenarnya sudah berakhir sejak awal tahun 2022, terutama di pasar saham AS, yang notabene banyak memiliki perusahan teknologi. Dia menyebut, rata-rata saham teknologi sudah turun 50% sampai 70% dari harga tertingginya, dan kembali ke harga awal sebelum pandemi Covid.

Dia menyarankan agar investor sebaiknya kembali melihat profil risikonya masing-masing. Jika merupakan investor konservatif, sebaiknya hanya memilih saham-saham perusahaan yang sudah stabil dan menghasilkan laba.

“Tidak perlu terbawa suasana ikut membeli saham yang tidak sesuai dengan profil risiko dan strategi investasinya. Masih banyak kok saham lain yang bisa memberikan profit,” sarannya.

Menurut dia, prospek perusahaan teknologi tidak terlalu cerah dalam waktu dekat ini terutama yang bergerak di sektor transportasi dan e-commerce. Dia melihat kenaikan inflasi dan suku bunga berpotensi menggerus kinerja perusahaan dalam jangka pendek.

“Apalagi masih melakukan bakar uang untuk menarik pelanggan,” cetusnya.

Namun, dia melihat untuk jangka panjang saham perusahaan teknologi seperti GoTo mungkin masih ada potensi untuk berkembang, tapi tentu saja masih menunggu cukup lama.

“IPO saham teknologi yang sekarang masih bisa dimanfaatkan untuk trader jangka pendek. Biasanya ada kenaikan di hari-hari awal listing perdana. Tetapi untuk investor jangka panjang terutama yang profil risikonya konservatif sebaiknya menunggu saja, sambil melihat perkembangan kinerja perusahaan lebih lanjut,” ungkapnya.

Buy or bye?

Lantas, dengan hype demikian besar, apakah saham GoTo mempunyai prospek cerah untuk dibeli?

Direktur Panin Asset Management Rudiyanto mengatakan bobot GoTo diperkirakan cukup besar di IHSG karena secara kapitalisasi pasar menjadi yang terbesar keempat. Dus, pergerakan saham GoTo nantinya akan memiliki pengaruh besar ke IHSG.

“Dalam kondisi ini, secara umum pengelola reksa dana akan memasukkan ini sebagai salah satu bagian dari portofolio investasinya,” ujarnya kepada Alinea.id, Kamis (17/3).

Sebagai salah satu investor institusi, Panin Asset Management masih melihat pengalaman beberapa IPO saham teknologi baik di dalam maupun luar negeri yang kurang baik. Di sisi lain, laporan keuangan GoTo juga masih mencatat kerugian besar.

“Bobotnya mungkin tidak sama dengan bobot di IHSG serta timing pembelian bisa kombinasi antara di IPO dan pasar sekunder,” ujarnya terkait keputusan membeli saham GoTo.

Namun, meski ada skema greenshoe yang bisa membuat harga saham stabil untuk sementara, Rudi mengaku hal itu tidak bisa jadi jaminan. "Lagipula yang lebih dominan dalam memberikan rasa aman itu di valuasi," tambahnya.

Sementara itu, konten kreator investasi Kefas Evander pun membedah prospektus GoTo setebal 967 halaman melalui kanal Youtubenya yang tayang 17 Maret 2022. Investor saham yang sudah aktif sejak tahun 2014 ini memaparkan ada lima poin penting yang ia pelajari dari prospektus tersebut.

Pertama, kerugian tahun berjalan GoTo pada 7 bulan pertama 2021 mencapai Rp8,1 triliun. Angka ini menurun dibandingkan kerugian periode yang sama tahun 2020 sebesar Rp11,27 triliun. Padahal, pada periode yang sama pendapatan dekakorn ini hanya Rp2,5 triliun, angka yang termasuk kecil dibandingkan transaksi besar yang ada dalam ekosistem GoTo.

Hal ini tidak lepas dari tiga segmen usaha utama GoTo yakni On Demand Service yang instan seperti GoRide, GoFood, GoCar, dan lain-lain. Lalu layanan fintech berupa Gopay, Paylater, serta e-commerce yakni Tokopedia.

Jika dibedah, Gross Transaction Value (GTV) GoTo memang besar yakni untuk segmen On Demand Service mencapai Rp26,29 triliun, fintech Rp105,58 triliun, dan e-commerce Rp48,13 triliun. Dari situ, pendapatan bruto yakni, segmen On Demand Service mencatat perolehan sebesar Rp5,2 triliun, fintech Rp600 triliun dan e-commerce Rp1,3 triliun.

Namun, pendapatan bruto ini tidak masuk dalam laporan keuangan karena belum menghitung promosi yang diberikan langsung ke pelanggan. Sebut saja cash back, diskon dan lain-lain. Strategi menarik pelanggan dengan ‘bakar uang’ ini tercatat cukup besar yakni untuk On Demand Service mencapai Rp3,58 triliun lalu fintech Rp114 miliar dan e-commerce Rp682 miliar.

Hasilnya, pendapatan bersih On Demand Service setelah dikurangi promosi adalah Rp1,6 triliun, fintech Rp486 miliar, dan e-commerce Rp625 miliar. Namun, jika dikurangi beban per segmen yang cukup besar maka secara arus kas, GoTo masih mencatat kerugian.

| On Demand Service | Fintech | e-commerce | |

| Pendapatan bersih | Rp1,6 triliun | Rp486 miliar | Rp625 miliar |

| Beban per segmen | Rp6,9 triliun | Rp1,9 triliun | Rp2,7 triliun |

| Hasil | -Rp5,3 triliun | -Rp1,48 triliun | -Rp2,14 triliun |

“Di setiap segmen pendapatan bersih belum bisa meng-cover beban-beban per segmennya. Misalnya, beban pokok, beban marketing dari semua segmen masih jauh dari beban per segmen,” sebutnya.

Kemudian kedua, dari sisi aset GoTo melompat cukup jauh dari Rp30 triliun menjadi Rp148 triliun. Ini tak lepas dari aksi Gojek resmi mengakuisisi Tokopedia Mei 2021 silam senilai Rp113,2 triliun. Padahal, kata Kefas, nilai buku Tokopedia saat itu hanya Rp20 triliun.

“Gojek membeli tokped 5,6 kali harga buku,” ujarnya.

Ketiga, dari sisi ekuitas, sejak Gojek berdiri hingga kini terdapat akumulasi setoran modal hingga Rp179 triliun dan akumulasi kerugian Rp65 triliun. Artinya jika dikurangi maka total ekuitas bisa mencapai Rp130 triliun plus dana IPO yang diperkirakan Rp18 triliun. Sehingga secara total ekuitas bisa mencapai Rp148 triliun.

“Dibagi jumlah saham yang beredar maka ketika IPO di harga Rp346, PBV (price to book value)-nya 2,8 kali ini terlihat murah, bandingkan ketika akuisisi Tokopedia yang 5,6 kali,” ujarnya.

Karenanya, dia menilai analisis dari segi PBV pada IPO GoTo kurang relevan. Ditambah lagi perusahaan masih mencatat merugi dan return on equity (ROE) negatif. “Agak sulit menghitung valuasi wajar ketika arus kas perusahaan belum positif,” sambungnya.

Namun menariknya, di poin 4 Kefas menyebut prospektus menunjukkan sebelum IPO GoTo juga melakukan fund raising dan berhasil mendapatkan Rp20 triliun dari 53.677.533.035 lembar saham atau per lembarnya seharga Rp377. Harga ini lebih tinggi dari yang ditawarkan pada saat IPO, belum lagi dengan adanya skema greenshoe.

Lalu terakhir, rencana GoTo dual listing yakni di bursa Nasdaq, Amerika Serikat. Dia menilai secara logika listing di luar negeri ini pasti akan menetapkan harga lebih tinggi mengingat market yang lebih besar. Rencananya, GoTo akan melepas 119 miliar lembar saham, jauh dibandingkan di Indonesia yang sebesar 52 sampai 59 miliar saja.

“Skalanya 2 kali lipat lebih besar mereka pede. Keputusan IPO di bursa internasional juga sudah disetujui, ini planning yang dibuat manajemen GoTo. Ini menarik dibanding sentimen aksi greenshoe,” sebutnya.

Karenanya, dia menyarakankan agar investor tetap melakukan riset terlebih dahulu sebelum membeli agar sesuai dengan profil risiko masing-masing. “Jangan FOMO (fear of missing out), pelajari bisnisnya dan harus tahu kapan masuk dan keluar, jangan hanya berspekulasi,” pesannya.