Investasi ala Jiwasraya, bukti rapuhnya tata kelola industri asuransi

Sejak akhir tahun lalu, publik digegerkan dengan kasus gagal bayar produk asuransi Jiwasraya Saving Plan (JS Plan) milik PT Asuransi Jiwasraya (Persero). Produk ini tak hanya menawarkan proteksi bagi pemegang polis, namun juga mencakup produk investasi.

Tak tanggung-tanggung, imbal hasil investasi yang dijanjikan mencapai 9-13%. Imbal hasil tersebut lebih besar dibandingkan dengan tingkat suku bunga deposito yang pada tahun 2018 berkisar 5,2%–7,0% per annum, juga lebih besar dari pertumbuhan IHSG sepanjang 2018 yang negatif 2,3%.

Produk ini dipasarkan sejak tahun 2013 melalui kanal bancassurance dengan penawaran proteksi selama lima tahun tetapi memiliki masa investasi satu tahun. Artinya, setiap tahun terdapat klaim jatuh tempo yang harus dibayarkan, kecuali nasabah meminta perpanjangan polis atau roll over.

Sayangnya, penempatan dana untuk pengelolaan investasi Jiwasraya diketahui bermasalah. Alih-alih mendapatkan keuntungan, penempatan dana justru mengakibatkan kerugian. Alhasil, klaim nasabah JS Plan tak kunjung dibayarkan oleh perusahaan asuransi jiwa pelat merah tersebut sejak Oktober 2018 imbas dari kerugian.

Hingga kini, kasus gagal bayar Jiwasraya masih terus bergulir dan telah memasuki babak baru. Pada Kamis (26/6) silam, Kejaksaan Agung telah menetapkan 13 manajer investasi (MI) sebagai tersangka dalam mega skandal industri asuransi tersebut. Ketiga belas MI tersebut dinyatakan bersalah karena dianggap tidak netral dalam penempatan dana investasi Jiwasraya sebagaimana yang telah diatur oleh Otoritas Jasa Keuangan (OJK).

Musababnya, mereka sepakat untuk menempatkan dana investasi dalam saham ‘gorengan’ milik Benny Tjokrosaputro dan Heru Hidayat yang kini menjadi tersangka. Tak hanya itu, transaksi saham dilakukan dengan cara pinjam nama yang terafiliasi dengan dua orang tersebut.

| Instrumen | Nilai (miliar) | Persentase |

| Deposito berjangka | Rp1.226,48 miliar | 3,66% |

| Saham | Rp3.774,41 miliar | 11,27% |

| Obligasi korporasi | Rp1.417,55 miliar | 4,23% |

| Surat Berharga Negara (SBN) | Rp3.114,15 miliar | 9,30% |

| Reksa dana | Rp16.326,38 miliar | 48,74% |

| Tanah dan bangunan | Rp6.719,58 miliar | 20,06% |

| Lainnya | Rp915,72 miliar | 2,73% |

| Total | Rp33.494 miliar | 100% |

Terkait dengan penetapan ketiga belas MI tersebut sebagai tersangka, OJK terus melakukan koordinasi dengan kejaksaan agung. “Sampai saat ini manajer investasi masih dapat beroperasi seperti biasa karena tidak ada pembatasan operasional dari kejaksaan agung,” kata Deputi Komisioner Hubungan Masyarakat dan Logistik OJK Anto Prabowo dalam keterangan resminya, Kamis (26/6).

Gagal bayar Jiwasraya

Beberapa waktu lalu, Direktur Utama Jiwasraya Hexana Tri Sasongko membeberkan penyebab klaim nasabah JS Plan gagal bayar. Dia pun mengakui gagal bayar yang dialami perusahaannya disebabkan oleh adanya kesalahan dalam penempatan dana investasi. Aksi ini juga tanpa mengindahkan standar yang berlaku di pasar modal.

Sebelumnya, kesalahan penempatan dana ini diketahui berupa investasi saham pada lapis ketiga. Belakangan, dia juga menyebut penempatan investasi melalui instrumen reksa dana tunggal. Menurutnya, hal ini turut memicu kerugian yang sangat besar hingga pihaknya tak mampu membayar klaim nasabah.

“Pada 2012 sampai 2017 belum terjadi gagal bayar, karena saat itu belum ada klaim jatuh tempo ke nasabah dalam jumlah yang besar. Ketika saya masuk Jiwasraya pada 27 Agustus 2018, kondisi keuangan Jiwasraya sudah sangat memprihatinkan dengan rugi Rp4,1 triliun belum diaudit (unaudited) per Juni 2018,” tuturnya sebagaimana dikutip dari Antara, Kamis (2/7).

Menurutnya, persoalan tersebut menyebabkan perusahaannya sudah tak mampu membayar biaya operasional kantor, gaji karyawan, dan utang jatuh tempo klaim produk JS Plan. “Ini kondisi 2 bulan sebelum Jiwasraya benar-benar gagal bayar di Oktober 2018”, ungkapnya.

Hexana menjelaskan kondisi ini menyebabkan rasio kesehatan modal perusahaan asuransi atau Risk Based Capital (RBC) menjadi negatif. Lalu, dirinya dan Asmawi Syam yang saat itu menjabat sebagai direktur utama melaporkan hal tersebut kepada Kementerian BUMN.

Menindaklanjuti laporan keduanya, Kementerian BUMN meminta Badan Pengawasan Keuangan dan Pembangunan (BPKP) untuk melakukan audit tujuan tertentu terhadap laporan keuangan Jiwasraya. Namun, masalah ini masuk dalam radar pemeriksaan Badan Pemeriksa Keuangan (BPK). Lembaga ini menemukan adanya manipulasi pencatatan laporan keuangan Jiwasraya pada tahun-tahun sebelumnya.

"Masalah Jiwasraya itu pelik. Tapi kami manajemen baru bersama Kementerian BUMN, Kementerian Keuangan, OJK dan stakeholder lainnya berkomitmen terus menumbuhkan kepercayaan masyarakat. Perlu dukungan untuk menyelesaikan restrukturisasi yang sedang berjalan dan sebentar lagi selesai, sehingga bisa memenuhi kewajiban terhadap nasabah," jelasnya.

Celah penyimpangan

Disebut sebagai salah satu tersangka kasus Jiwasraya, PT MNC Asset Management (MAM) pun ikut bersuara. Direktur Utama PT MAM Frery Kojongian mengungkapkan bahwa Jiwasraya adalah investor tunggal pada produk reksa dana MNC Dana Syariah Ekuitas II. Produk ini hanyalah satu dari 36 produk reksa dana yang dipasarkan MAM.

“Disamping itu, total dana kelolaan pada produk MNC Dana Syariah Ekuitas II ini hanya 2,9 % dari seluruh total dana kelolaan yang ada di MAM per 26 Juni 2020,” ungkap dia dalam keterangan resminya, Jumat (27/6).

Dia pun buru-buru mengingatkan nasabah untuk tidak panik lantaran MAM termasuk satu dari 97 MI yang terdaftar di dalam OJK. Dia menegaskan pihaknya senantiasa patuh pada peraturan perundang-undangan yang berlaku.

“Kami himbau kepada seluruh nasabah untuk tidak khawatir, karena hingga saat ini proses subscription, switching dan redemption masih berjalan normal. kami akan selalu kooperatif dan patuh mengikuti proses hukum yang berjalan” tambahnya.

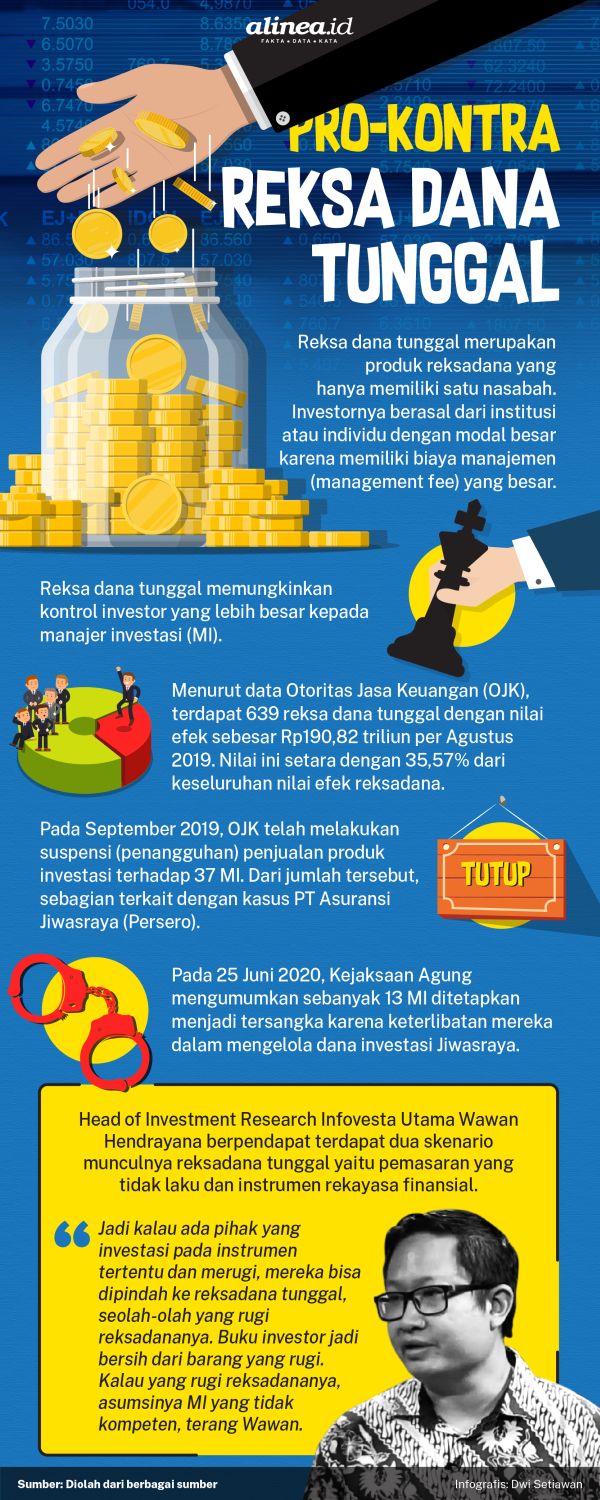

Berbeda dengan jenis reksa dana lainnya, reksa dana tunggal hanya dimiliki oleh satu investor. Biasanya, reksa dana jenis ini diminati oleh investor institusi yang mempunyai strategi pengelolaan dana khusus. Sebenarnya nilai efek reksa dana tunggal masih tergolong minoritas dari total efek reksa dana.

Data Otoritas Jasa Keuangan (OJK) menunjukkan, terdapat 639 reksa dana tunggal dengan nilai efek sebesar Rp190,82 triliun per Agustus 2019. Nilai ini setara dengan 35,57% dari keseluruhan nilai efek reksa dana.

Kepala Riset Investasi PT Infovesta Utama Wawan Hendrayana memaparkan kemunculan reksa dana tunggal terjadi melalui dua skenario yaitu berasal dari produk yang tidak laku di pasaran atau memang didesain sejak awal. Dia berpendapat reksa dana tunggal memungkinkan investor untuk memiliki kontrol lebih besar terhadap portofolio yang dikelola oleh manajer investasi.

Meskipun tak menyalahi aturan, ia melihat maraknya penggunaan reksa dana tunggal sebagai sarana rekayasa finansial untuk memperbaiki catatan laporan keuangan investor seperti yang terjadi pada kasus gagal bayar Jiwasraya.

“Jadi kalau ada pihak yang investasi pada instrumen tertentu dan merugi, mereka bisa dipindah ke reksa dana tunggal, seolah-olah yang rugi reksa dananya. Buku investor jadi bersih dari barang yang rugi. Kalau yang rugi reksa dananya, asumsinya MI yang tidak kompeten,” terangnya kepada Alinea.id, Senin (6/7).

Dia menilai alasan MI menerima dana investor tunggal adalah jumlah dananya yang relatif besar. Semakin besar dana yang diterima, maka biaya manajemen (management fee) yang dibayarkan oleh investor juga semakin besar.

Dari sisi kinerja, instrumen reksa dana tunggal mencatat kinerja lebih buruk dibanding reksa dana umumnya pada tahun lalu. “Ruginya besar ya, setahun 50%. Padahal indeksnya positif,” katanya.

Belajar dari kesalahan penempatan dana oleh asuransi Jiwasraya ini, Wawan menjelaskan beberapa tips kepada calon investor untuk memilih instrumen investasi yang aman. Pertama, pastikan produk investasi terdaftar di OJK. Kedua, memilih instrumen penyaluran dana, bisa secara langsung ke MI yang mengelola maupun agen baik perbankan maupun platform online.

Menurutnya, para investor reksa dana juga dapat mengetahui penempatan dana mereka melalui fund fact sheet yang dikeluarkan oleh MI. Tiap bulan, MI wajib mempublikasikan sepuluh besar portofolio dengan nilai terbesar berdasarkan ketentuan yang ditetapkan oleh OJK.

OJK sendiri mengaku tak tinggal diam dalam meningkatkan pengawasan terhadap industri jasa keuangan. Anto Prabowo dari OJK mengatakan pihaknya telah mengembangkan sistem pengawasan berbasis teknologi yaitu aplikasi pelaporan daring OJK Box (O-Box), Sistem Informasi Risk Based Supervision (SIRIBAS), sistem pemantauan transaksi efek terintegrasi (Sipetro), dan aplikasi portal perlindungan konsumen (APPK).

“Sementara di pasar modal kami telah mencatat ada 184 peringatan tertulis dan mengenakan denda terhadap 192 pihak, pembekuan 2 izin WPPE (Wakil Perantara Pedagang Efek), pencabutan izin usaha 7 PPE (Perantara Pedagang Efek) dan PEE (Perantara Emisi Efek), serta pencabutan izin 6 WPPE,” terangnya dalam konferensi pers, Rabu (8/7).

Ketika dimintai konfirmasi mengenai penempatan reksa dana tunggal milik manajer investasi yang terkait dengan kasus Jiwasraya, Anto enggan berkomentar. “Teman-teman pasar modal yang nanganin sedang asistensi dan sebagai saksi ke kejaksaan. Harap sabar,” ujarnya melalui pesan singkat.

Aspek proteksi dikesampingkan

Berdasarkan data OJK, aset perusahaan asuransi nasional yang berbentuk instrumen investasi mencapai Rp1.055,02 triliun pada April 2020 atau 83,55% dari seluruh total aset. Penempatan dana asuransi pada instrumen investasi telah diatur dalam Peraturan OJK No.71 Tahun 2016 tentang Kesehatan Keuangan Perusahaan Asuransi dan Perusahaan Reasuransi.

Aksi perusahaan asuransi dalam mengelola dana premi ini tak luput dari pengamatan Arbiter Badan Mediasi dan Arbitrase Asuransi Indonesia Irvan Rahardjo. Dia melihat fenomena maraknya perusahaan asuransi yang menerbitkan bermacam produk investasi. Menurutnya, aksi ini dilakukan untuk menambah pundi-pundi uang premi melalui imbal hasil investasi.

“Strukturnya kan setelah menjanjikan sekian persen, dia harus mengeluarkan komisi kepada pihak ketiga sebagai perantara, kemudian kepada banknya dan orang ketiga yang berjasa, misalnya menghubungkan dengan bank. Ditambah lagi biaya operasional perusahaan dan margin (selisih keuntungan) yang dharapkan perusahan,” terangnya melalui sambungan telepon, Selasa (7/7).

Lanjutnya, kondisi ini menyebabkan sejumlah perusahaan asuransi ‘rela’ berinvestasi pada saham-saham gorengan yang harganya sangat fluktuatif.

Irvan menjelaskan ada dua jenis produk investasi yang diterbitkan oleh perusahaan asuransi yaitu unit link dan saving plan. Melalui instrumen tersebut, nasabah mendapatkan proteksi sekaligus imbal hasil investasi. Seringkali, dana tersebut banyak yang kembali diputar ke instrumen investasi dan hanya sedikit yang disisihkan untuk asuransi.

“Kalau unit link itu risikonya ada pada nasabah karena nasabah tiap bulan dapat laporan nilai aktiva bersihnya, sehingga risiko ditanggung nasabah. Hal ini berbeda dengan saving plan yang risiko sepenuhnya ditanggung perusahaan asuransi. Nasabah sendiri tidak tahu ditempatkan kemana dana mereka, apakah ke reksa dana atau saham,” tuturnya.

Dia menambahkan nasabah saving plan hanya mengetahui imbal hasil yang akan didapatkannya. Apalagi perusahaan asuransi acapkali menawarkan iming-iming imbal hasil yang tinggi dan tetap (fixed return) seperti yang ditawarkan oleh Jiwasraya dalam produk JS Plan.

Sekali lagi, kasus Jiwasraya ini harus membuat OJK melakukan pengawasan lebih ketat. Irvan menyarankan OJK untuk melarang penjualan produk investasi saving plan agar tak melahirkan kasus-kasus ‘Jiwasraya’ baru. Selain itu, pengawasan terhadap pelaku industri asuransi perlu diperketat untuk menjamin tata kelola yang lebih baik.

“Yang benar asuransi harus kembali ke jati dirinya. Hakikatnya asuransi itu produk proteksi bukan produk investasi. Kalaupun menjual produk investasi harusnya dinyatakan jelas risiko ada pada nasabah seperti unit link,” tegasnya.