Jangan hanya bakar uang, fintech perlu melantai di bursa

Perusahaan teknologi finansial (fintech) yang bermunculan terus didorong untuk melantai di bursa. Menggalang dana lewat penawaran umum perdana (Initial Public Offering/IPO) saham jadi opsi menjanjikan.

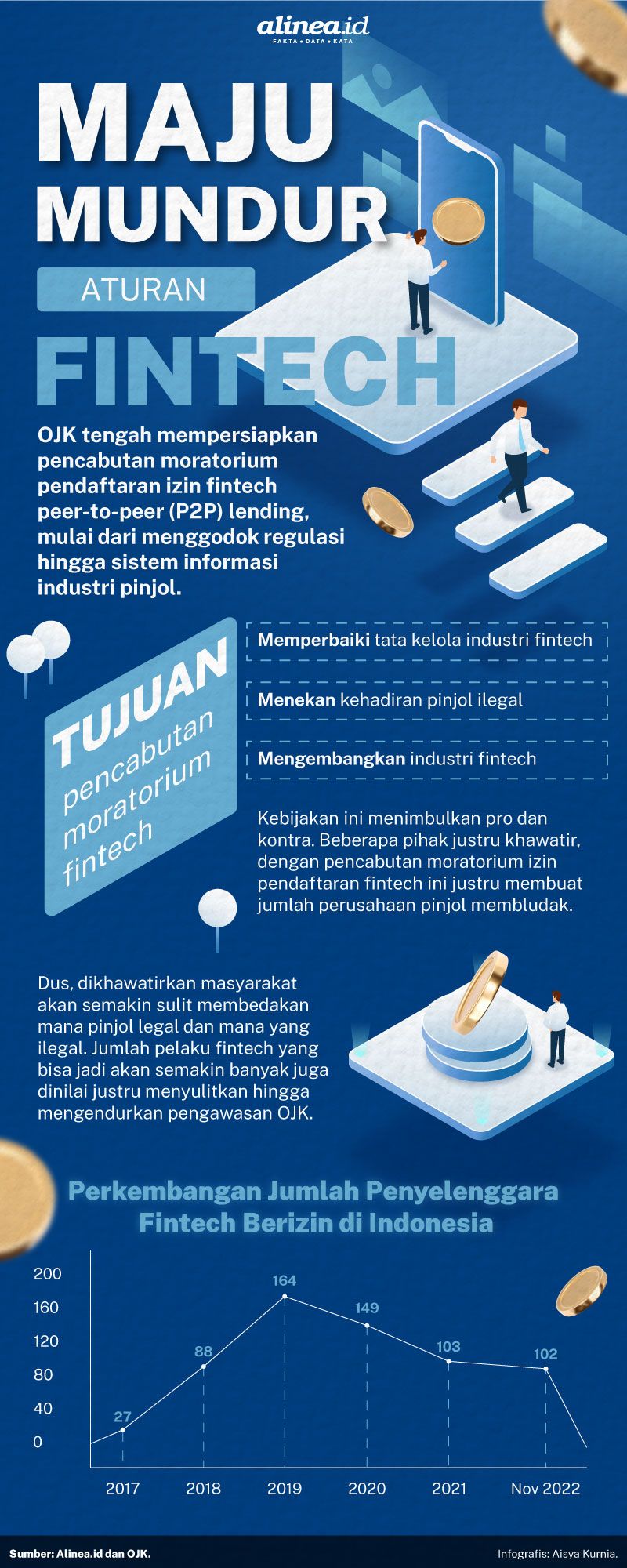

Per 23 Februari 2021, Otoritas Jasa Keuangan (OJK) mencatat, pelaku fintech ada sebanyak 148 fintech. Dari jumlah itu, fintech konvensional terdaftar ada 96 fintech, konvensional berizin ada 42 fintech, syariah terdaftar ada 7 fintech dan syariah berizin ada 3 fintech.

Direktur Penilaian Perusahaan Bursa Efek Indonesia (BEI) I Gede Nyoman Yetna Setya menjelaskan, mekanisme IPO pada fintech secara prinsip tidak berbeda dengan perusahaan lainnya. Fintech juga memiliki opsi papan pencatatan yang sama berdasarkan kriteria pada Peraturan Pencatatan di bursa.

Bagi fintech yang memiliki aset dibawah Rp250 miliar dan melakukan filing IPO menggunakan POJK Nomor 53/POJK.04/2017 dan POJK Nomor 54/POJK.04/2017, maka fintech tersebut akan dievaluasi berdasarkan kriteria di Papan Akselerasi.

Sedangkan, bila Fintech tersebut memiliki aset yang cukup besar yaitu diatas Rp250 miliar atau melakukan filing IPO menggunakan POJK Nomor 7/POJK.04/2017 dan POJK Nomor 8/POJK.04/2018, maka akan dievaluasi berdasarkan kriteria di Papan Pengembangan dan Papan Utama.

"Oleh karena itu, penentuan papan pencatatan di bursa juga bergantung dari kesiapan masing-masing fintech dalam memenuhi persyaratan pencatatan di bursa," ujar Nyoman kepada Alinea.id, Kamis (8/4/2021).

Tidak bisa dimungkiri, perkembangan fintech belakangan memang sangat melesat. Salah satunya ditunjukkan lewat tingginya penyaluran pinjaman. Berdasarkan data Asosiasi Fintech Pendanaan Bersama Indonesia (AFPI), akumulasi penyaluran pinjaman nasional mencapai Rp155,90 triliun. Angka penyaluran kredit ini tumbuh 27% atau Rp74 triliun di penghujung 2020.

Tidak hanya itu, data OJK juga menunjukkan Fintech Pendanaan sudah menyalurkan pembiayaan Pemulihan Ekonomi Nasional (PEN) hingga Rp262,6 miliar dari 48.629 rekening pinjaman. Fintech pendanaan tersebut juga telah menyasar secara akumulasi ke hampir 44 juta rekening borrower dengan lebih dari 700.000 lender.

Hingga kini, tercatat baru satu perusahaan fintech sistem pembayaran, PT Cashlez Worldwide Indonesia Tbk (CASH) yang telah IPO di BEI pada 4 Mei 2020 dengan raihan dana Rp87,15 miliar.

Meski begitu, Nyoman menilai, peluang fintech dalam negeri untuk menggalang dana di pasar modal masih sangat terbuka. Peluang besar ini, tidak hanya ditunjukkan dengan minat produk fintech yang kian besar di tengah masyarakat. Kapasitas bisnis yang kian berkembang juga jadi pertimbangan.

"Seiring dengan pemahaman para investor publik terkait investasi pada perusahaan Fintech tersebut," imbuhnya.

Disinggung soal fintech global yang diwacanakan tengah bersiap melakukan IPO pada 2021 ini, Nyoman mengaku belum mendapatkan informasi detail. Namun yang pasti, dia berharap dengan adanya kabar tersebut, fintech-fintech lokal Indonesia pun bisa kian terpacu untuk IPO.

Beberapa fintech global yang dikabarkan tengah bersiap untuk melakukan IPO di 2021 itu di antaranya, Coinbase, SoFi, Robinhood, Marqeta, Stripe, AvidXchange, dan Affirm.

"Dengan semakin maraknya Fintech yang IPO secara global diharapkan dapat menjadi inspirasi dan motivasi bagi perusahaan fintech lokal di Indonesia," kata Nyoman.

Berkenaan itu, pihaknya mengaku terus berupaya menjadikan pasar modal Indonesia menjadi semakin inklusif untuk semua industri termasuk fintech. BEI sedang dalam tahapan memperbarui persyaratan pada Papan Pengembangan dan Papan Utama dengan memberikan lebih banyak opsi dari entry requirement. Sebut saja soal penggunaan agregat laba sebelum pajak, kapitalisasi pasar, total aset, dan cash flow operasi kumulatif.

"Dengan beberapa upaya tersebut kami berharap dapat semakin memperluas dan memperbesar peluang IPO perusahaan-perusahaan termasuk fintech dan perusahaan lain yang memiliki karakteristik berbeda," katanya.

Komisaris Bursa Efek Indonesia (BEI) Pandu Sjahrir pun mengakui tantangan yang nyata bagi fintech berupa akses permodalan perusahaan. Dia bilang, secara umum pendanaan fintech kebanyakan bersumber dari ekuitas swasta, pendanaan pribadi maupun angel investor. Karena itu, IPO seharusnya bisa menjadi alternatif pendanaan agar bisa meraih market yang lebih besar dengan pengembangan bisnisnya.

“Market Indonesia dibanding Amerika potensinya luar biasa, kita baru 4,4 juta investor dibanding total penduduk 270 juta," ujar Pandu dalam webinar Akselerasi Pertumbuhan Perusahaan Fintech Melalui Pasar Modal Indonesia dengan Initial Public Offering (IPO), Rabu (31/3/2021).

Karena itulah, masih ada banyak ruang bagi pasar modal Indonesia terus tumbuh berpuluh kali lipat. Di sisi lain, kata dia, manfaat IPO juga bisa berdampak besar. Utamanya dari sisi pendalaman, pembangunan citra perusahaan, likuiditas, good corporate governance (GCG), insentif fiskal, hingga yang paling penting optimalisasi valuasi.

Menurut Start-up Report 2020 yang diluncurkan oleh DNS Innovate, saat ini di Indonesia terdapat 43 startup centaur atau calon unikorn dengan nilai valuasi antara US$100-999 juta, yang berpotensi untuk naik kelas menjadi unikorn. Sebanyak 40% diantaranya berada di sektor fintech.

Maka dari itu, fintech menurutnya membutuhkan pendanaan untuk terus berkembang ke depannya. Terutama di lini transaksi uang digital yang makin marak.

“Trust ke online transaction sudah tinggi, bahkan transaksi cash selama Covid turun 23%, sebaliknya yang e-Wallet seperti OVO, Gopay, Dana, Link Aja, dan Shopee Pay terus meningkat,” ujarnya.

Tak hanya 'bakar uang'

IPO pada fintech memang bisa mendatangkan peluang keuntungan. Namun, hal itu juga bukan berarti 'semudah membalikkan telapak tangan'. Mesti ada persiapan matang hingga konsekuensi yang siap dipertanggungjawabkan.

Ekonom Institute for Development of Economics and Finance (Indef) Nailul Huda berpendapat IPO pada fintech memang bisa berpotensi memperlebar sayap bisnis karena ada tambahan alternatif penggalangan dana. Investor fintech pun juga bisa kecipratan untung jika IPO berhasil.

"Kalau selama ini, investor (fintech) masih 'bakar uang' ibaratnya. Ketika IPO, investor bisa menjual sahamnya, mendapatkan keuntungan di situ," kata Huda kepada Alinea.id, Rabu (7/4/2021).

Fintech yang berbasis bisnis teknologi ini, kata dia, juga bisa menjadi begitu menarik bagi investor utamanya kalangan muda. Selain dikarenakan citranya yang kekinian, juga prospeknya yang dinilai 'menjanjikan'.

Meski begitu, Huda mengatakan fintech mempunyai tantangannya sendiri ketika IPO. Skema bisnisnya yang relatif dinamis menjadikannya harus menjaga kinerja yang stabil. Sehingga, valuasi sampai harga sahamnya pun bisa terjaga.

"Dia bisa memperkuat permodalan, tapi apakah bisa mempertahankan. Jangan sampai tidak se-wow yang digembor-gemborkan di awal," ujarnya.

Ekonom senior INDEF Aviliani pun berpendapat, fintech yang akan IPO pun perlu mempertimbangkan berbagai aspek. Utamanya, soal ekosistem yang kuat hingga perkara aset yang minim dimiliki fintech.

"Kalau enggak ada aset (seperti perusahaan konvensional), yang membeli saham itu gimana keuntungan ke depannya? Mendapat dividen di masa mendatang gimana?" ujar Aviliani kepada Alinea.id, Rabu (7/4/2021).

Di samping itu, penggalangan dana lewat IPO juga menurutnya tidak mudah. Sebab, perusahaan harus mengikuti syarat dan ketentuan, termasuk biaya yang juga tak murah. Dia mengkhawatirkan ambisi untuk IPO pada perusahaan yang masih memiliki kapasitas volume kecil termasuk pada fintech, justru bisa menimbulkan masalah baru seperti saham gorengan.

"Perusahaan IPO kecil-kecilan sahamnya gorengan semua, prospek banyak yang enggak pasti, cuma buat mainan sahamnya di suspend," kata dia.

Dominasi modal ventura

Ketua Umum Asosiasi Fintech Pendanaan Bersama Indonesia (AFPI) Adrian Gunadi mengatakan pihaknya kini tengah mengkaji peluang fintech masuk ke pasar modal lewat IPO. Termasuk juga, syarat dan ketentuan untuk bisa listing di papan perdagangan baik itu akselerasi, pengembangan hingga utama.

"Ini jadi suatu hal yang menarik. Pelaku fintech harus mengetahui syarat-syaratnya apa dan bagaimana kita persiapkan kalau rute atau jalur pasar modal jadi alternatif pendanaan," ujar Adrian kepada Alinea.id, Rabu (7/4/2021).

Adrian bilang, hingga saat ini pendanaan fintech masih didominasi oleh pendanaan venture capital ataupun pendanaan dari grup bisnis. Ia juga tak menyangkal pendanaan lewat IPO memang membutuhkan persiapan matang.

Mulai dari sisi biaya hingga penggunaan dana dari IPO yang mesti jelas. Namun, soal aset Adrian menilai fintech memiliki karakteristik yang berbeda. Hal ini dilihat dari credit scoring hingga algoritma yang berbeda dengan bisnis keuangan konvensional.

| Aset fintech | Desember 2020 | Januari 2021 | Februari 2021 |

| Total aset fintech | Rp3,71 triliun | Rp3,98 triliun | Rp4,04 triliun |

| Fintech konvensional terdaftar | Rp1,29 triliun | Rp1,31 triliun | Rp1,28 triliun |

| Fintech konvensional berizin | Rp2,34 triliun | Rp2,57 triliun | Rp2,66 triliun |

| Fintech syariah terdaftar | Rp59,92 miliar | Rp80,51 miliar | Rp64,62 miliar |

| Fintech syariah berizin | Rp14,74 miliar | Rp15,84 miliar | Rp31,11 miliar |

"Memang cara valuasinya berbeda dengan valuasi perusahaan finansial yang tradisional. Memang ini adalah proses edukasi pasar termasuk investor," kata Adrian.

Meski belum bisa memastikan apakah ada fintech lokal yang telah bersiap untuk IPO mulai tahun ini, Co-Founder & CEO Investree itu bilang, pihaknya akan terus menjalin komunikasi dengan pemerintah serta stakeholder lainnya terkait IPO.

"Apa yang akan kita lakukan, tentunya bangun komunikasi dengan IDX untuk mengadakan sosialisasi, diskusi, koordinasi," pungkasnya.

.JPG)