Menghindari sisi gelap investasi pinjaman online

Sejak hadir di Indonesia pada 2015-2016 silam, financial technology (fintech) peer to peer (P2P) lending telah memberi harapan baru bagi masyarakat yang belum tersentuh layanan kredit perbankan. Di sisi lain, model bisnis yang mempertemukan pemberi pinjaman (lender) dan peminjam (borrower) dalam satu platform ini telah menjadi instrumen investasi alternatif.

Bisnis yang kerap disebut pinjaman online (pinjol) ini juga seringkali kontroversial karena ‘menggulung’ nasabahnya dalam jeratan utang. Lalu, pada pertengahan 2022 silam aroma gagal bayar pada investor atau pemberi pinjaman mulai menyeruak. Sebut saja tiga platform besar yakni Tanifund, Investree, dan Modal Rakyat.

Influencer investasi Felicia Putri Tjiasaka dalam channel Youtube-nya menyebut, Tanifund sebenarnya sangat terkenal dan memiliki konsep bisnis yang unik. Di mana lender akan membiayai petani mulai dari bercocok tanam hingga menjual hasil panen. Sayangnya, platform ini mulai kesulitan mengembalikan dana para lender sejak 2021 silam.

“Ada 128 investor dengan total Rp14 miliar tidak menerima return sejak November 2021, termasuk aku, ada yang macet tapi enggak besar,” sebut content creator ini dalam postingan Youtube berjudul “Kredit Macet Rp5 Triliun di P2P lending” beberapa waktu lalu.

Penyebabnya adalah petani mengalami gagal panen yang berimbas pada gagal bayar. Plus, masalah bisnis yang tidak transparan bahkan fraud dan penyalahgunaan pinjaman di mana dana digunakan untuk keperluan konsumtif keluarga petani.

Tidak hanya itu, Felicia juga menaruh dananya pada platform Investree sejak 2019 karena tertarik dengan jenis pembiayaan yakni untuk proyek invoice financing. “Yang risikonya jauh lebih kecil dibanding pinjaman produktif. Karena udah lama pakai, aku sadar ada kredit macet akhir 2021, ada penurunan TKB (Tingkat Keberhasilan) 96,8 ke 94,4%,” ungkapnya.

Turunnya TKB itu, kata dia, menandakan semakin banyak kredit yang macet. Sejak itu, mantan pendiri ternakuang.id ini tak lagi menambah investasinya (top up) dan perlahan menarik dana sampai kondisi platform membaik.

“Pengembalian dana sampai 389 hari atau lebih dari setahun, padahal ada asuransi, pernah macet dan dikembalikan 90% dari asuransi tapi tahun 2022 enggak ada satupun asuransi yang cair, ternyata katanya ada limitnya jadi susah klaim ke perusahaan asuransinya,” bebernya.

Namun, Felicia menilai platform ini hanya mengalami risiko gagal bayar dan tidak mampu memitigasinya, bukan persoalan bangkrut atau bahkan investasi bodong. Adapun platform Modal Rakyat mengalami gagal bayar karena berkorelasi dengan startup Fabelio yang bangkrut. Tercatat ada sisa utang perusahaan rintisan penjualan jasa desain interior dan furniture itu sebesar Rp2,8 miliar per September 2022 dan sedang dalam proses PKPU (Penundaan Kewajiban Pembayaran Utang).

“Di website Modal Rakyat TKB-nya masih bagus banget sih 98,12%,” sebutnya.

Adapun Tobin, admin akun Instagram @overhearheardkeuangan pun mengisahkan banyak yang meminta bantuannya untuk mengangkat cerita-cerita investor platform P2P lending. Termasuk investor Tanifund yang ‘boncos’. Mereka, kata Tobin, menceritakan dananya yang ‘hilang’ di investasi sektor pertanian itu.

“Dari jaminan cover (asuransi) 80%, capital balik cuma 30-50%,” sebutnya sembari memaparkan kisah investor Tanifund. Kegagalan bayar pada investor ini dirasakan sejak 2021 lalu yang disebabkan oleh dugaan gali lobang tutup lobang platform tersebut dengan menggunakan modal ventura yang masuk.

“Itu demi jaga TKB90 100%, plus kabarnya petani yang didanai newbie sehingga belum pandai menanggulangi risiko di lapangan,” tambahnya.

Belum lagi adanya dugaan pinjaman produktif ini disalahgunakan untuk keperluan konsumtif. Namun, berdasarkan pengalaman yang dikisahkan para follower, Tobin mengaku investasi di sektor ini cukup tricky karena melibatkan banyak variabel. Mulai dari rantai pasok yang panjang dari panen hingga sampai ke tangan konsumen, kesulitan tiap komoditas pangan yang berbeda, hingga adanya tengkulak di antara petani.

“Kesimpulannya variabelnya banyak dan susah terkontrol, jadi baiknya hindari investasi di industri ini,” ungkapnya.

Content creator investasi ini juga menyarankan agar melaporkan masalah gagal bayar ke Otoritas Jasa Keuangan (OJK) melalui kontak157.ojk.go.id. “Dari melapor sampai selesai proses pencairan 2 minggu,” tambahnya.

Credit scoring

Menanggapi kabar gagal bayar ini, Direktur Eksekutif Asosiasi Fintech Pendanaan Bersama Indonesia (AFPI) Kuseryansyah mengatakan penyebab kredit macet fintech lending adalah asuransi kredit dan pandemi. Menurutnya, coverage dari asuransi kredit merupakan sebuah tantangan yang cukup besar di industri fintech lending. Karenanya, asuransi kredit ini harus semakin kuat untuk mendukung industri fintech lending yang semakin agresif.

Selain itu, terdapat 25 fintech lending bermasalah karena dampak pandemi Covid-19. “Beberapa platform sedang slow disbursement, terutama platform yang terdampak pandemi,” katanya dalam acara Media Luncheon AdaKami - Kontribusi Strategis P2P Lending untuk Pertumbuhan Ekonomi yang Lebih Inklusif di Jakarta, Maret lalu.

Salah satunya adalah TaniFund, dengan TWP sebesar 63,93%. Para petani disebut memiliki kendala bayar sebab komponen biaya yang tiba-tiba meningkat seperti harga bahan baku dan pakan ternak. Akibatnya, keuntungan petani pun berkurang dan berimbas pada kemampuan membayar utang P2P lending.

Namun, ia mengatakan kesulitan bayar di sektor pertanian tidak hanya mendera Indonesia tetapi juga secara global. Sayangnya, di Indonesia selain permasalahan kenaikan biaya, para petani juga menggunakan dana untuk hal konsumtif. Padahal, fintech P2P lending memiliki credit scoring yang membaca semua variabel dari calon peminjam yang sudah mengantisipasi hal tersebut.

“Untuk melihat behavior peminjam dilihat dari sosial media dan data lainnya yang merupakan additional, yang biasanya tidak digunakan dalam analisa kredit di perbankan,” ujar Kuseryansyah.

Sejauh ini, OJK pun tidak tinggal diam melihat kecenderungan gagal bayar P2P lending kepada investornya. Saat ini ada 25 startup pinjaman online yang tengah diawasi OJK. Jumlah ini naik dibanding akhir tahun lalu yang sebanyak 22 perusahaan.

“Jumlah perusahaan peer to peer lending dengan TWP90 di atas 5% ada 25,” kata Kepala Eksekutif Pengawas Perasuransian, Penjaminan, dan Dana Pensiun OJK Ogi Prastomiyono, beberapa waktu lalu.

Lebih lanjut, OJK akan memberikan surat pembinaan kepada 25 startup fintech P2P lending tersebut. Surat ini meminta mereka menyampaikan action plan perbaikan pendanaan kredit macet. OJK juga akan memantau pelaksanaan action plan tersebut guna memastikan kredit bermasalah atau TWP90 yang menjadi indikator tingkat wanprestasi turun. Jika kondisi kredit bermasalah justru melonjak, maka OJK akan mengambil tindakan pengawasan lanjutan.

Sementara itu, Direktur Center of Economic and Law Studies (CELIOS) Bhima Yudhistira menilai adanya kasus gagal bayar P2P lending merupakan kombinasi antara kondisi ekonomi terutama kelompok peminjam fintech dengan pengeluaran di bawah Rp5 juta per bulan yang tertekan inflasi, sulitnya mencari pekerjaan dan kenaikan suku bunga.

“Tapi Manajemen risiko beberapa fintech yang buruk menambah parah gagal bayar pinjaman. Fintech juga terlalu dominan memberikan pinjaman ke tujuan konsumsi sehingga risiko akan lebih tinggi,” sebutnya kepada Alinea.id, Selasa (27/6).

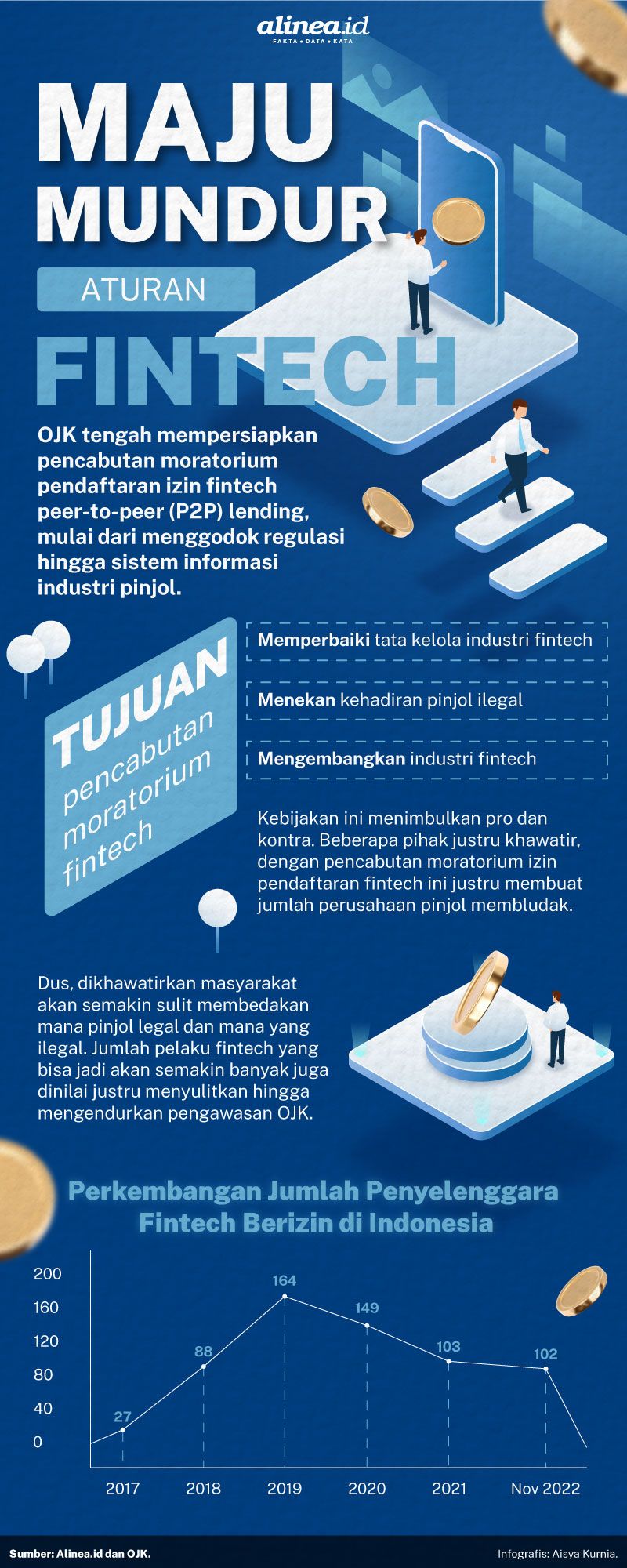

Kondisi ini, lanjutnya, membuat kepercayaan masyarakat pada pinjaman online mulai menurun. Masyarakat baik sebagai lender maupun borrower menjadi selektif dalam berurusan dengan fintech. “Dampaknya akan terjadi seleksi alam dan konsolidasi. Jumlah fintech mungkin semakin sedikit sementara yang gagal bayarnya tinggi terpaksa merger atau dikembalikan izinnya ke OJK,” ujarnya.

Namun, dia melihat sebagian masyarakat memandang model bisnis P2P lending masih prospektif. Asalkan investor memperhatikan track record, kesuksesan pengembalian pinjaman dan sektor usaha yang dibiayai. Dia pun menyarankan OJK mewajibkan semua fintech memiliki asuransi pinjaman. Plus, edukasi terus menerus ke seluruh lapisan masyarakat dan mendorong kualitas manajemen risiko termasuk credit scoring.

“Relatif lebih tinggi risiko investasi P2P lending untuk saat ini, tapi tidak bisa dipukul rata tergantung kinerja tiap fintech,” ungkapnya.

Meski begitu, kondisi industri pinjaman online atau fintech lending di Indonesia terpantau aman hingga April 2023. Di mana industri secara keseluruhan sudah mencetak laba bersih hingga Rp291,30 miliar, melonjak drastis dibanding Januari yang sebesar Rp50,48 miliar. Adapun Rasio beban operasional terhadap pendapatan operasional (BOPO) 87,29% atau lebih efisien dibanding Januari yang sebesar 89,16%. Lalu, TKB90 97,18% dan TWP90 (tingkat wanprestasi) 2,82% pada Aprill 2023.

Penyelenggara fintech P2P lending per April 2023

| Fintech P2P lending | Jumlah penyelenggara | Total aset | Total liabilitas | Total ekuitas |

| Penyelenggara konvensional | 95 unit | Rp6,31 triliun | Rp3,2 triliun | Rp3,1 triliun |

| Penyelenggara syariah | 7 | Rp127,95 miliar | Rp114,93 miliar | Rp13,02 miliar |

| Total | 102 | Rp6,44 triliun | Rp3,32 triliun | Rp3,11 triliun |

Pahami risiko

Sementara itu, influencer Felicia Putri Tjiasaka menambahkan saat ini ia memegang portofolio investasi P2P lending hanya 10% dari keseluruhan investasinya. Jumlah ini berkurang dari porsi semula yakni 40-50%. Langkah ini ia tempuh demi memitigasi risiko kegagalan pengembalian dana.

“Makin banyak kasus gagal bayar berdasarkan data kredit bermasalah P2P lending tembus Rp5,1 triliun atau naik 125% secara tahunan per September 2022 kemarin TWP 90. Pinjaman tidak lancar (menunggak 30-90 hari) naik sekitar 106% yoy (tahunan) dari Rp1,75 triliun menjadi Rp3,6 triliun. Sementara pinjaman macet (menunggak di atas 90 hari) naik sekitar 187% yaitu dari Rp521 miliar menjadi Rp1,49 triliun,” bebernya.

Dia pun selalu mengedukasi para follower-nya bahwa tidak ada instrumen investasi tanpa risiko. Namun, jika ada platform P2P yang menawarkan return 10% dan garansi uang kembali 100% maka itu adalah penipuan. Dia pun membagikan tips bagi pemilik modal yang ingin menanamkan dananya di P2P lending.

Pertama, lihat dari TKB90 yang jika semakin besar maka semakin bagus karena menunjukkan tingkat keberhasilan bayar selama 90 hari. Kedua dari sisi asuransi yang akan meng-cover kerugian, meski dana tidak bisa kembali 100% setidaknya ada jaminan uang tidak semuanya bakal hangus.

“Deskripsikan borrower apakah produktif atau konsumtif, produktif seperti modal kerja, invoice atau inventory. Kalau konsumtif is big no karena uangnya enggak produktif risikonya lebih tinggi. Cek juga history borrower pernah gagal bayar enggak dan berapa yang lunas,” ungkapnya.

Sementara itu, Perencana Keuangan dari OneShildt Agustina Fitria Aryani menilai P2P lending memberikan alternatif bagi investor yang punya dana terbatas namun ingin mendapatkan pemasukan atau mengembangkan dananya. Harapannya, investor bisa menerima hasil investasi yang lebih tinggi daripada instrumen investasi di pasar uang atau pasar modal (aset keuangan).

“Investor dapat memilih jalur investasinya, karena ada beberapa jenis produk yang bisa dibiayai, baik itu pinjaman usaha maupun pinjaman konsumtif. Sebagaimana hukum investasi, maka semakin tinggi hasil investasi yang diharapkan, maka investor harus siap juga dengan risiko yang lebih tinggi,” ujar Certified Financial Planner ini kepada Alinea.id, Sabtu (1/7).

Dia menambahkan risiko yang paling utama bagi investor P2P lending adalah risiko gagal bayar, risiko likuiditas, risiko legal, dan risiko yang berkaitan dengan teknologi. Menurutnya, industri P2P lending pun tak lepas dari kemungkinan mengalami kerugian atau bangkrut. Dus, dana yang sudah ditanamkan pada bisnis tersebut dan hasil investasi tidak kembali kepada investor pada saat jatuh tempo.

“Ini bukanlah risiko yang baru, tetapi risiko tersebut sudah terkandung di dalam investasinya,” tandasnya.

Tak hanya pada investasi P2P lending, tetapi juga pada aset keuangan lainnya. Misalnya ketika masyarakat menempatkan dana pada deposito ada risiko bank nya gagal bayar. Namun risiko ini sudah diminimalkan dengan adanya penjaminan dari LPS sesuai kriteria penjaminan.

“Contoh lain adalah pada instrumen obligasi juga ada risiko gagal bayar,” ungkapnya.

Karena itu, ia menekankan agar para investor P2P lending sudah harus siap untuk kehilangan modalnya akibat risiko gagal bayar. Namun untuk menghindari hal ini, salah satu tipsnya adalah perhitungkan modal yang akan ditanamkan.

“Sesuaikan dengan kesiapan untuk menerima risiko gagal bayarnya, pelajari bisnisnya, seperti apa prospeknya, dan apakah merupakan bisnis yang tahan krisis, setidaknya selama jangka waktu investasinya,” bebernya.

Dia juga mengingatkan investasi pada P2P lending tidak likuid yang berarti saat investor merasa perkembangan bisnisnya memburuk, dia tidak bisa seketika menarik dana tersebut. “Jadi indikator TKB tidak dapat dijadikan satu-satunya indikator, pelajari bisnisnya juga,” sarannya.

Dibandingkan dengan instrumen investasi lain, dia menilai sejauh ini obligasi atau surat utang negara yang paling rendah risikonya. Adapun obligasi swasta juga bervariasi tingkat risiko gagal bayarnya yang biasanya dicerminkan dari rating atau peringkat. Di mana semakin bagus peringkatnya (AAA) maka semakin rendah tingkat risiko gagal bayarnya.

Sementara instrumen saham memiliki karakteristik berbeda, karena penyertaan modal maka pada saat terjadi perusahaan bangkrut, investor saham adalah yang paling akhir dibayar. Itupun jika masih ada aset yang bisa dicairkan. Adapun reksa dana merupakan wadah investasi yang berisi bermacam-macam baik deposito, obligasi, saham, dan lainnya. Masing-masing jenis reksa dana punya tingkat risiko gagal bayar yang berbeda-beda juga.

Fitria menekankan dalam memilih instrumen investasi, bergantung pada profil investor itu sendiri. Misalnya tipe agresif, konservatif atau di antara keduanya. ”Umumnya investor yang agresif akan mencari instrumen yang mampu memberikan return tinggi dan sudah siap dengan risiko tinggi juga. Nah P2P lending masuk di sini. Bagi investor tipe konservatif akan mencari produk yang rendah risiko seperti deposito, obligasi negara , dan reksa dana Pasar Uang,” jelasnya.