Musim dingin dan badai PHK mulai menjalar ke fintech

Nampaknya 2022 menjadi tahun yang kelam bagi industri startup nasional. Sejak Januari hingga Desember terhitung sudah ada 24 perusahaan rintisan yang tertimpa badai pemutusan hubungan kerja (PHK). Jika dikalkulasikan, ada lebih dari 3.800 karyawan yang terkena dampak startup bubble burst ini.

Jika dirinci, PHK telah menghantam berbagai sektor, mulai dari edutech alias education technology (Zenius, Pahamify, Ruangguru, dan Binar Academy), marketplace atau lokapasar (Ula, Sirclo, Shopee Indonesia, dan JD.ID), hingga layanan pembelian dan pengantaran bahan makanan atau e-grocery (Tanihub dan Sayurbox). Selain itu, musim dingin startup pun telah menjalar pula ke sektor startup keuangan atau yang lebih dikenal sebagai teknologi finansial (tekfin) dan startup investasi.

Hal ini terlihat dari PHK yang telah dilakukan pula oleh startup dompet digital LinkAja, perusahaan pertukaran aset digital Tokocrypto, startup payment gateway Xendit, dan platform investasi yang telah menyandang status unikorn, Ajaib. Direktur Eksekutif Center of Economic and Law Studies (Celios) Bhima Yudhistira bilang, PHK menjadi tak terhindarkan tatkala industri digital dihadapkan pada sejumlah persoalan.

“Mulai dari tekanan makro ekonomi, kenaikan inflasi, tren penyesuaian suku bunga, pelemahan daya beli masyarakat, risiko geopolitik, dan model bisnis yang berubah signifikan. Kemudian rekrutmen yang secara agresif dilakukan di awal, juga menjadi salah satu penyebab sekarang banyak PHK,” katanya, kepada Alinea.id, Senin (12/12).

Pada mulanya, startup memang menjadi idola bagi para investor, terutama pemberi modal dari luar negeri. Karenanya, banyak startup yang berani merekrut banyak pekerja. Dengan harapan, startup akan mudah mendapatkan pendanaan seiring dengan pesatnya pertumbuhan pengguna ponsel pintar (smartphone), akselerasi teknologi, serta pertumbuhan ekonomi digital di tanah air.

Kepercayaan diri para pendiri startup itu didasarkan pada pendanaan yang disalurkan oleh perusahaan modal ventura kepada perusahaan rintisan. Berdasarkan data Statista, pendanaan tercatat tumbuh dari tahun 2018 yang sebesar US$1.880 juta menjadi US$4.160 juta di tahun 2020 dan diperkirakan mencapai US$9.310 juta pada 2021.

Pun dengan data lain yang dirilis oleh Daily Social bersama BCA dan East Venture dalam laporan DS/Innovative Startup Report 2021-2022 kuartal-I yang menyebutkan bahwa pendanaan startup di Indonesia telah tumbuh dari US$2,9 miliar dalam 113 putaran pendanaan pada 2019 menjadi US$6,9 miliar dalam 214 putaran pendanaan di 2021.

“Pascapandemi awalnya diharapkan adanya kenaikan jumlah user dan adanya profitabilitas layanan. Ini memang sempat terjadi. Tapi tidak disangka, ternyata konsumen terutama di Indonesia dan Asia Tenggara justru harus berhadapan dengan naiknya inflasi pangan dan energi bersamaan,” jelas Bhima.

Tingkat penetrasi fintech

| Nomor | Jenis fintech | Tingkat penetrasi (persentase) |

| 1. | E-money | 39,2% |

| 2. | Peer to peer (P2P) lending personal | 13,9% |

| 3. | Peer to peer (P2P) product lending | 13,4% |

| 4. | Paylater | 11,3% |

| 5. | Investment | 6,9% |

| 6. | Remittance | 4,9% |

| 7. | Crowdfunding | 4,5% |

Sumber: DS Innovative Report 2021

Dengan kondisi ini, konsumen lantas mengurangi pembelian barang dan jasa melalui layanan platform digital. Dus, pendapatan yang didapatkan oleh platform pun menyusut. Dengan beban operasional tinggi, lantaran banyaknya jumlah karyawan, opsi perampingan lah yang mau tak mau harus dilakukan untuk menyelamatkan kinerja perusahaan.

Dari sisi fintech terutama dompet digital, lanjut Bhima, tantangan salah satunya didapatkan dari upaya standarisasi QR Code yang diterapkan Bank Indonesia kepada seluruh penyedia jasa pembayaran digital. Dengan ketatnya persaingan dompet digital, ditambah masyarakat yang perlahan mulai kembali menggunakan mobile banking, praktis membuat beberapa perusahaan kewalahan.

“Karena ada dari mereka yang tidak siap dan tidak mengantisipasi adanya perubahan cara main dari regulasi ini. Atau memang kalah saing dengan penyelenggara lain yang lebih populer di masyarakat,” imbuhnya.

Sementara itu, selain PHK ada pula fintech khususnya perusahaan peer to peer (P2P) lending yang bahkan telah mengalami tekanan gagal bayar. Sebut saja iGrow, fintech P2P lending yang dimiliki oleh platform dompet digital LinkAja ini dikabarkan tengah mengalami tekanan gagal bayar. Hal ini terbukti dari status tingkat kesuksesan bayar 90 hari (TKB90) yang berada pada level 77,86% pada 11 Desember 2022. Angka ini terus menurun sejak Juli lalu, yang masih di level 98,32%.

Namun demikian, hal ini ditampik oleh Corporate Communication iGrow Cynthia Maretha. Dia bilang, perusahaan memang sedang mengalami kesulitan menyalurkan dana imbal hasil kepada pendana atau lender karena pinjaman tak segera dibayarkan oleh peminjam atau borrower, tapi belum sampai kepada gagal bayar.

“Sampai saat ini memang ada beberapa proyek pendanaan kami yang mengalami keterlambatan (penyaluran imbal hasil). Ini karena berbagai faktor yang sedang dialami oleh pihak penerima pendanaan,” jelasnya, kepada Alinea.id, Jumat (9/12).

Meski begitu, untuk menjalankan kewajibannya kepada para lender, iGrow pun masih terus berusaha untuk melakukan upaya penagihan kepada borrower. Di saat yang sama, perusahaan juga tengah melakukan pembenahan model bisnis (revamping business model) sebagai upaya mitigasi risiko.

Selain iGrow, isu gagal bayar juga tengah menerpa perusahaan pinjaman online (pinjol) yang berfokus kepada petani, Tanifund. Perusahaan rintisan ini dikabarkan telah mengalami gagal bayar lebih dari Rp14 miliar. Sementara itu, TKB90 perusahaan telah berada pada level 36,07% pada 11 Desember 2022. Saat pertama kali tersandung kasus ini pada Mei 2022, TKB90 Tanifund masih di level 93,53%.

Nilai transaksi fintech (US$ Miliar)

|

Segmen |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

|

Pembiayaan Alternatif |

0,59 |

0,66 |

0,78 |

0,80 |

0,94 |

1,01 |

1,10 |

1,20 |

1,29 |

1,38 |

1,46 |

|

Aset Digital |

0,02 |

0,03 |

0,03 |

0,17 |

0,28 |

0,39 |

0,52 |

0,66 |

0,77 |

0,88 |

0,98 |

|

Investasi Digital |

0,83 |

1,50 |

2,63 |

3,73 |

5,44 |

6,80 |

8,50 |

10,51 |

12,37 |

13,90 |

15,37 |

|

Pembayaran Digital |

13,90 |

19,60 |

28,95 |

40,53 |

63,59 |

72,09 |

81,51 |

91,21 |

102,20 |

114,90 |

124,40 |

|

Neobank |

0,57 |

1,25 |

2,83 |

5,77 |

11,54 |

18,82 |

27,73 |

36,62 |

44,16 |

50,29 |

55,38 |

Sumber: Statista

Sayangnya, hingga berita ini diterbitkan, Alinea.id belum mendapat jawaban baik dari manajemen Tanifund maupun Tanihub yang merupakan induk dari startup penyedia pinjaman modal ini. Namun, dalam keterangannya kepada Alinea.id, kuasa hukum para lender Tanifund Rekan Hardi Syahputra mengatakan bahwa alasan keterlambatan pengembalian imbal hasil ini dikarenakan gagal panen yang tengah dialami banyak petani yang notabenenya merupakan borrower PT Tani Fund Madani Indonesia ini.

“Pada awalnya lender memang mendapatkan return (imbal hasil) dari portofolio investasi mereka. Tapi sejak 2021, lender sudah tidak lagi menerima return. Manajemen berdalih, kegagalan panen yang dialami oleh para petani disebabkan faktor alami, menjadi pemicu gagal bayar mereka,” kata Hardi, Kamis (8/12).

Masih dipantau

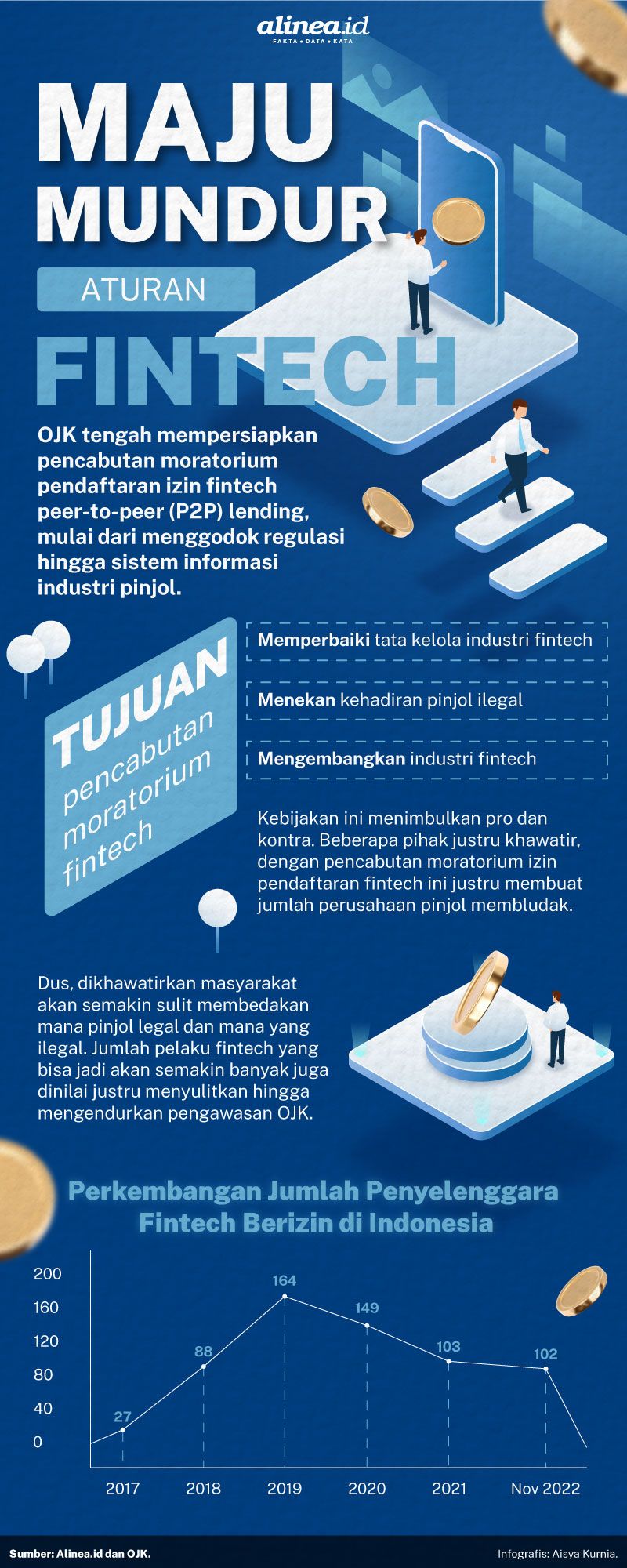

Sementara itu, Kepala Eksekutif Pengawas Industri Keuangan Non-Bank (IKNB) Otoritas Jasa Keuangan (OJK) Ogi Prastomiyono mengaku, bahwa pihaknya tengah memantau industri fintech. Hal ini seiring dengan meningkatnya risiko gagal bayar di industri ini dan juga mayoritas penyelenggara fintech yang masih merugi. Berdasar catatannya, dari 102 penyedia fintech, ada 61 perusahaan yang masih mencatatkan kerugian.

Di saat yang sama, beberapa perusahaan P2P lending juga masih memiliki beban operasional yang cukup tinggi, bahkan berada di atas 100%. “Dari 102 perusahaan yang sekarang bertahan, sekarang goyang juga dan kami sedang me-review itu. Apakah mereka bisa sustain dan tumbuh di masa depan,” katanya, saat dihubungi Alinea.id beberapa waktu lalu.

Ihwal pinjaman, OJK mencatat, hingga Oktober 2022 jumlah outstanding pinjaman fintech telah mencapai Rp49,33 triliun dengan jumlah rekening penerima aktif mencapai 18,71 juta akun. Di mana untuk pinjaman lancar dengan periode 30 hari, tercatat sebesar Rp44,31 triliun, mengalami peningkatan jika dibandingkan dengan bulan September 2022 yang tercatat sebesar Rp43,63 triliun.

Sementara pinjaman tidak lancar untuk periode 30-90 hari tercatat mencapai Rp3,5 triliun, sedikit mengalami penurunan jika dibandingkan September yang mencapai Rp3,6 triliun. Sedangkan pinjaman macet untuk periode lebih dari 90 hari Rp1,42 triliun dari 544 ribu entitas. Angka ini juga turun dibandingkan bulan sebelumnya yang senilai Rp1,49 triliun.

Kemudian, total penyaluran pinjaman P2P lending hingga Oktober 2022 mencapai Rp16,72 triliun, turun dari September yang mencapai Rp19,49 triliun. Dengan itu, OJK mencatat rasio tingkat keberhasilan bayar 90 hari (TKB 90) fintech lending hingga Oktober kemarin sebesar 97,10%, naik dibandingkan September yang tercatat sebesar 96,93%.

“Artinya, rasio tingkat wanprestasi (TWP 90) turun menjadi 2,90% dibandingkan bulan sebelumnya sebesar 3,07%,” lanjut Ogi.

Terkait tingkat wanprestasi ini, dia pun kini tengah meningkatkan pengawasan kepada 22 perusahaan P2P lending dengan rasio TWP di atas 5%.

Nilai transaksi rata-rata per pengguna (US$ Ribu)

|

Segmen |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

|

Pembiayaan Alternatif |

75,34 |

82,22 |

90,43 |

85,68 |

93,41 |

94,36 |

98,28 |

104,30 |

110,40 |

116,90 |

124,30 |

|

Aset Digital |

0,01 |

0,01 |

0,01 |

0,03 |

0,03 |

0,04 |

0,04 |

0,05 |

0,05 |

0,06 |

0,06 |

|

Investasi Digital |

0,90 |

0,85 |

0,88 |

0,84 |

0,92 |

0,94 |

1,01 |

1,10 |

1,17 |

1,21 |

1,27 |

|

Pembayaran Digital |

0,20 |

0,21 |

0,24 |

0,29 |

0,40 |

0,40 |

0,41 |

0,44 |

0,46 |

0,49 |

0,50 |

|

Neobank |

1,60 |

1,81 |

2,12 |

2,36 |

2,70 |

2,98 |

3,28 |

3,53 |

3,79 |

4,03 |

4,27 |

Sumber: Statista

Melemahnya kinerja startup keuangan diakui pula oleh CEO Maucash Rina Apriana. Menurutnya, kondisi ini terjadi lantaran dampak lanjutan dari pagebluk yang membuat kondisi ekonomi global melemah. Akibatnya, banyak negara meningkatkan suku bunga acuan untuk menekan inflasi tinggi di negara tersebut. Di saat yang sama, dunia pun tengah dihadapkan pada krisis pangan dan energi yang membuat harga banyak komoditas melonjak.

“Karena itu, tidak sedikit peminjam terdampak dan membuat mereka kesulitan bahkan tidak bisa membayar cicilannya,” kata dia, kepada Alinea.id, Senin (5/12).

Selain itu, gagal bayar juga bisa saja terjadi lantaran proses restrukturisasi pinjaman tidak berjalan optimal karena bagaimanapun upaya ini membutuhkan persetujuan lender. Pun dengan optimalisasi penagihan yang juga tidak bisa dilakukan lantaran tidak ada jaminan.

“Data nasabah ‘bandel’ di fintech tidak terintegrasi dengan sistem layanan informasi keuangan (SILK). Hal ini yang membuat tidak adanya efek jera untuk nasabah-nasabah yang punya catatan buruk ini,” jelas Rina.

Namun demikian, Ketua Klaster Multiguna Asosiasi Fintech Pendanaan Bersama Indonesia (AFPI) ini menegaskan, bahwa dengan naiknya tren gagal bayar di industri P2P lending telah membuat AFPI memberikan perhatian serius kepada anggota-anggotanya. Sebab, jika tidak segera ditangani, kondisi ini akan melemahkan kepercayaan lender terhadap industri. Bayang-bayang inilah yang mungkin harus dihadapi oleh industri digital di tahun depan.

“AFPI juga sedang mengkaji kemungkinan kolaborasi antara perusahaan asuransi dengan setiap penyelenggara fintech lending,” lanjutnya.

Dengan begitu, platform yang mampu dapat memberikan proteksi dalam setiap transaksinya kepada para pemberi pinjaman.

Tetap tumbuh

Terlepas dari pelemahan yang tengah melanda industri startup keuangan, Rina optimistis bahwa fintech lending masih akan terus tumbuh di tahun depan. Hal ini bahkan telah terlihat dari kinerja industri di bulan Oktober yang sudah lebih baik dari bulan sebelumnya.

Hal ini pun diamini pula oleh Ketua Umum Asosiasi Fintech Indonesia (AFTECH) Pandu Sjahrir. Dia mengakui, dengan adanya potensi resesi dunia yang dibarengi dengan tingginya inflasi dan tingkat suku bunga acuan, membuat tantangan yang harus dihadapi startup keuangan tidak akan mudah. Khususnya di tahun 2023 hingga 2024.

Karena itu, untuk bertahan dan mencatatkan profitabilitas di tengah kondisi sulit dan seretnya pendanaan dari investor global, sangat penting bagi penyelenggara untuk melakukan efisiensi. “Pertumbuhan ini bisa kita lihat dari semakin banyak masyarakat yang menggunakan fintech. Selain itu, inovasi yang dilakukan oleh penyelenggara juga semakin banyak dan regulasi dari pemerintah juga turut mendukung pertumbuhan industri,” ujarnya, dalam konferensi pers Indonesia Fintech Summit ke-4, Senin (7/11).

Meski masih tetap tumbuh, dirinya mewanti-wanti para penyelenggara agar terus memperkuat mitigasi risiko. Pasalnya, kondisi ekonomi dunia yang diprediksi akan suram di 2023 berpotensi membuat potensi kredit macet melonjak.

“Peluang pertumbuhan memang sangat ada. Tapi kita juga harus memperhatikan risiko karena kondisi ekonomi global,” kata dia saat dihubungi lebih lanjut oleh Alinea.id, Minggu (11/12).

Sementara itu, pada kesempatan terpisah Ekonom Institute for Development of Economics and Finance (Indef) Nailul Huda menilai, efisiensi dengan langkah PHK pada perusahaan-perusahaan teknologi termasuk fintech masih akan terjadi hingga tahun depan. Hal ini terjadi lantaran investasi di sektor ini akan terus menurun seiring dengan tingkat suku bunga yang masih tinggi.

“Inilah yang membuat investasi di startup dari sektor apapun akan terus merosot. Dengan iklim startup di Indonesia yang masih mengandalkan investasi dari investor, terutama investor luar negeri, PHK jelas masih akan terjadi untuk mengurangi cost of fund,” jelas dia, kepada Alinea.id, Kamis (8/12).

Namun demikian, sebenarnya selain PHK, ada opsi lain untuk mengurangi beban operasional perusahaan, yakni dengan memotong gaji direksi atau tidak memberikan kompensasi kepada pendiri. Namun hal ini agaknya sulit untuk dilakukan dan PHK lah langkah yang paling mudah untuk diambil sebagai jalan keluar.

Dari sisi kualitas pinjaman, Huda menyarankan agar penyelenggara lebih memperhatikan sejarah peminjam di industri fintech. Pasalnya, selama ini menurutnya industri fintech belum melakukan credit scoring dengan baik.

“Ini terlihat dari pinjaman macet yang semakin bertambah seiring dengan naiknya jumlah penyaluran pinjaman fintech lending,” lanjut dia.

Perbaikan credit scoring, kata Huda, menjadi penting karena pada tahun depan penyelenggara tidak hanya harus bergulat dengan potensi naiknya kredit macet imbas ketidakpastian ekonomi dunia dan Indonesia. Namun juga masih harus bersaing untuk mengumpulkan pendanaan dari lender.

“Karena dengan penyaluran kredit dan pemberian imbal hasil yang lancar kepada lender, akan membuat lender semakin percaya dengan penyelenggara fintech lending,” tegasnya.