Pertarungan bank digital milik konglomerat adu superapp

Dunia yang semakin maju dan tuntutan akselerasi teknologi di tengah pandemi, membuat transformasi digital di berbagai sektor ekonomi menjadi sebuah keniscayaan. Sektor usaha yang telah bertransformasi dipercaya dapat berkembang pesat, seiring dengan besarnya potensi pertumbuhan ekonomi digital.

Bagaimana tidak, berdasarkan laporan We Are Social berjudul Digital 2021, jumlah pengguna internet di Indonesia pada 2021 mencapai 202,6 juta orang, melesat 178,68% dibandingkan 2015 yang hanya sebanyak 72,7 juta orang.

Sementara menurut laporan e-Conomy SEA (South East Asia) 2021 dari Google, Temasek dan Bain & Company, pada semester awal 2021 saja diperkirakan terdapat 21 juta konsumen digital baru di tanah air. Jumlah ini diprediksi akan tetap menggunakan layanan digital meski pagebluk usai.

Dari sisi produsen, sebanyak 98% digital merchant telah menerima pembayaran digital dan 59% digital merchant mulai mengadaptasi pembiayaan digital. Selain itu, ada pula 69% digital merchant yang akan meningkatkan pemasaran daring mereka.

Dengan kondisi tersebut, praktis membuat gross merchandise value (GMV) digital Indonesia meningkat hingga 49% dari tahun 2020, menjadi US$70 miliar di 2021. Nilai total pendapatan dari penjualan barang dan jasa di situs atau website ini diperkirakan akan meningkat lagi hingga 2 kali lipat di 2025 menjadi US$146 miliar.

“Pada 2030, pertumbuhannya bisa sampai 8 kali lipat dari Rp632 triliun pada 2021, menjadi Rp4.531 triliun,” kata Direktur Penelitian Bank Umum Departemen Penelitian dan Pengaturan Perbankan Otoritas Jasa Keuangan (OJK) Mohamad Miftah kepada Alinea.id, Jumat (20/5).

Agar dapat mencicipi kue ekonomi digital tersebut, banyak pengusaha berbondong-bondong melakukan transformasi digital pada perusahaannya atau membuat lini bisnis digital baru. Bank digital menjadi salah satu pilihan menggiurkan, setelah perusahaan rintisan atau startup.

Hal ini tidak lain karena besarnya potensi bank digital yang belum dimaksimalkan. Meski bank konvensional sudah ada di Indonesia sejak sebelum masa kemerdekaan, tapi sampai sekarang masih banyak masyarakat yang belum tersentuh oleh perbankan tradisional, baik karena underbanked atau unbanked.

Jika menilik laporan e-Conomy SEA 2019 dari Google, Temasek, dan Bain & Company ada sekitar 47 juta penduduk Indonesia termasuk kategori underbanked dan 92 juta penduduk yang masih unbanked. Kalangan underbanked sendiri merupakan nasabah yang memiliki rekening bank, tapi tidak memaksimalkan layanan perbankan dan layanan jasa keuangan dari institusi keuangan lain.

“Mereka biasanya adalah anak-anak muda yang baru masuk ke dunia kerja dan belum paham betul tentang bank dan layanan keuangan yang disediakan bank,” jelas Ekonom dan bankir senior Mirza Adityaswara kepada Alinea.id, Minggu (22/5).

Sedangkan unbanked adalah mereka yang belum memiliki rekening bank dikarenakan keterbatasan wawasan atau jangkauan bank. Biasanya, kalangan unbanked tidak memiliki pendidikan tinggi atau tinggal di daerah terpencil yang jauh dari bank.

“Di sini lah bank digital masuk, mengambil ceruk pasar generasi milenial yang beberapa tahun ke depan akan sudah menjadi pegawai profesional bergaji besar. Kemudian juga menyasar masyarakat unbanked yang ada di daerah terpencil yang jauh dari bank,” imbuh Mirza yang terpilih sebagai Wakil Ketua Dewan Komisioner Otoritas Jasa Keuangan (OJK) periode 2022-2027.

Tumbuh subur

Memang, sejak berdirinya Jenius, bank digital pertama di Indonesia yang diluncurkan oleh BTPN pada 2016 sampai sekarang, sudah banyak bank-bank digital bermunculan. Sebut saja bank digital milik konglomerat Jerry Ng, Bank Jago, TMRW dari Bank UOB, Bank SeaBank Indonesia milik SeaBank, Blu sebagai bank digital BCA, Bank Neo Commerce (BNC) milik Neobank, Digibank dari Bank DBS Indonesia, lalu Wokee+ dari Bank Bukopin.

Kemudian, Line Bank yang sebelumnya Bank KEB Hana Indonesia, MotionBanking milik MNC Bank, Bank Aladin, Bank Raya atau yang sebelumnya lebih dikenal dengan BRI Agro, hingga Allo Bank yang baru saja diluncurkan oleh pengusaha kondang Chairul Tanjung (CT).

Jumlah bank digital yang terus bertambah pun mendorong pertumbuhan pengguna bankneo atau bank model baru. Mengutip Finder.com, pada 2021 ada sekitar 25% atau setara dengan 47,78 juta orang dewasa Indonesia memiliki rekening bank digital.

Angka ini diperkirakan akan mengalami kenaikan hingga 31% atau 59,97 juta orang dewasa pada 2022 dan 39% atau setara dengan 74,79 juta orang dewasa pada 2026.

Di saat yang sama, transaksi digital banking pun ikut meroket. Berdasarkan catatan Bank Indonesia (BI), transaksi dari perbankan mencapai Rp39.841,4 triliun atau meningkat 45,64% di sepanjang 2021. Kemudian diperkirakan akan meningkat hingga 24,83% di 2022, menjadi Rp49.733,8 triliun.

“Tapi, untuk bisa menikmati potensi ekonomi ini, bank digital harus bersaing ketat,” kata Mirza yang juga Ketua Indonesia Fintech Society (IFSOC) itu.

Seperti diketahui, di Indonesia asal bank digital cukup beragam. Ada bank mini yang bertransformasi menjadi bank digital, seperti Bank Jago dan BNC, ada bank raksasa yang memperluas lini bisnisnya dengan mengakuisisi bank-bank kecil dan menjadikannya bank digital, seperti yang dilakukan BCA. Ada pula bank digital milik konglomerat yang telah memiliki ekosistem dan permodalan kuat seperti Allo Bank.

Bentuk ekosistem

Di antara ketiga jenis bank digital tersebut, bank hasil transformasi bank mini lah yang tidak mudah untuk menggaet nasabah. Mereka membutuhkan usaha ekstra demi dapat meningkatkan pendapatannya. Sebab, bagaimanapun bagi bank digital, laba bukan hanya diperoleh dari penjaringan deposit dan penyaluran kredit semata.

.jpg)

Namun juga dari pendapatan non-bunga alias fee based income (FBI). Pendapatan ini bisa didapatkan dari layanan jasa transfer, konversi valuta asing, layanan investasi, menjadi perantara atau konsultan bisnis bagi pelaku usaha mikro, kecil dan menengah (UMKM), atau transaksi e-channeling lainnya.

“Karena itu, bank digital berusaha bekerja sama dengan pihak lain dalam rangka membentuk ekosistem, misalnya ekosistem e-commerce, layanan transportasi, pengusaha mikro, atau lainnya,” ujar Mirza.

Dengan terbentuknya ekosistem, nasabah diharapkan akan membuka rekening bank dan melakukan berbagai transaksi melalui rekening itu. Ini lah yang kemudian dilakukan BCA milik konglomerat Hartono bersaudara dan CT yang masuk dalam jajaran orang terkaya ketiga di Indonesia.

Terkikisnya bisnis perbankan konvensional, membuat keduanya lantas mendirikan bank digital. Hal ini sekaligus dilakukan untuk menjaring pasar bankneo. Alih-alih nasabah kadung diambil oleh bank digital pesaing, lebih baik dijaring oleh anak usaha sendiri.

Banyaknya masyarakat underbanked dan unbanked di tengah terus bertambahnya jumlah pengguna internet, memperlihatkan bahwa peluang bank digital untuk berkembang masih sangat besar.

Hal itu diungkapkan Direktur Riset Center of Reform Economic (CORE) Piter Abdullah. “Hanya saja, untuk menggarap potensi pasar ini, bank digital harus mau berkolaborasi dengan pihak-pihak lain untuk menciptakan sebuah ekosistem kuat,” kata dia, kepada Alinea.id, Minggu (29/5).

Sebab, ke depannya pengembangan ekosistem ini lah yang akan menentukan kemampuan bank untuk bersaing. Di mana bank dengan ekosistem besar memiiki potensi lebih besar untuk menjadi pemenang.

“Dengan ekosistem luas, mereka (bank digital-red) dapat memanfaatkan ekosistem itu dalam bentuk sinergi dalam membuat produk dan layanan untuk nasabah,” tutur Piter.

Lebih lanjut Piter menjelaskan, pengembangan ekosistem tanpa kolaborasi akan berjalan lambat dan menelan biaya besar. Sementara pelaku industri yang gencar melakukan kolaborasi akan melaju lebih cepat di tengah perkembangan teknologi dan siap melibas para kompetitor yang geraknya lamban.

Belum lagi, jika mengadopsi apa yang dilakukan negara lain, ketika infrastruktur bank digital berhasil diterapkan, maka cost of acquisition per konsumen akan jauh lebih murah.

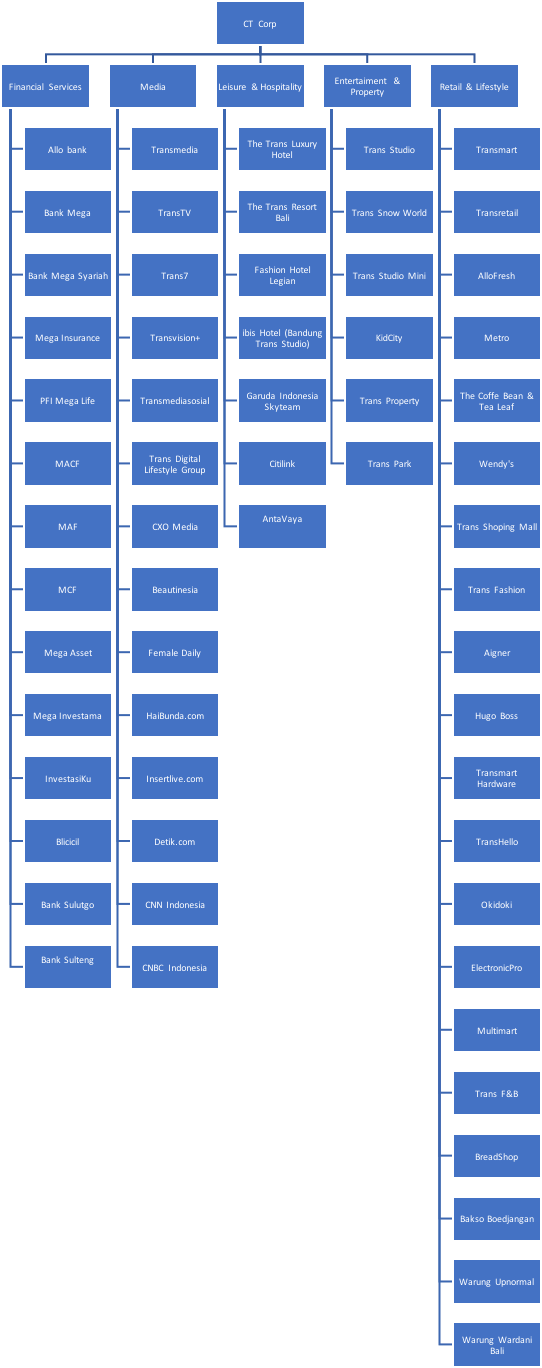

Sadar akan hal ini, Allo Bank pun bertekad membuat sebuah superapp untuk menjadi bank digital terbesar di Indonesia. Dalam superapp ini, perusahaan akan menyediakan layanan lengkap untuk para nasabah. Mulai dari menabung, mengirim uang, mengisi saldo uang elektronik (e-money), saldo dompet digital (e-wallet), atau membeli voucher game online, berbelanja kebutuhan sehari-hari atau fesyen di toko, memesan tiket hotel dan tempat wisata, memesan makanan dan minuman, menggunakan paylater, hingga membaca artikel berita dari media-media. Semua layanan ini terkoneksi dengan bisnis milik CT Corp seperti media massa hingga ritel dan tempat wisata.

Direktur Utama Allo Bank Indra Utoyo mengatakan, investasi di dalam ekosistem sudah menjadi keharusan bagi bank dengan kode emiten BBHI ini, apalagi Allo Bank merupakan bank yang berbasis perusahaan teknologi.

“Jadi, untuk memberikan value kepada nasabah, app platform kita hubungkan dengan berbagai ekosistem yang sudah ada di CT Corp dan partner CT Corp,” katanya, Jumat (20/5).

Selain itu, koneksi ekosistem Allo Bank dengan CT Corp bisa memudahkan dan diterima customer dari berbagai lini kehidupan. Apalagi, di dalam aplikasi yang baru diluncurkan pada Jumat (20/5) lalu tersebut, Allo Bank tidak hanya menyediakan fasilitas bagi nasabah untuk melakukan transaksi finansial saja, melainkan juga non-finansial.

"Ini perjalanan yang akan terus kami kembangkan, dan terus deliver impact yang bisa kami berikan, nasabah makin bertumbuh, paylater makin digunakan, transaksi makin banyak, itu yang kami harapkan dari network effect dari ekosistem besar ini," tambah Indra.

Namun, selain ekosistem, perusahaan juga akan berinvestasi pada big data. Upaya ini dilakukan untuk memberikan hyper personalisation sehingga menjadikan Allo Bank semakin relevan.

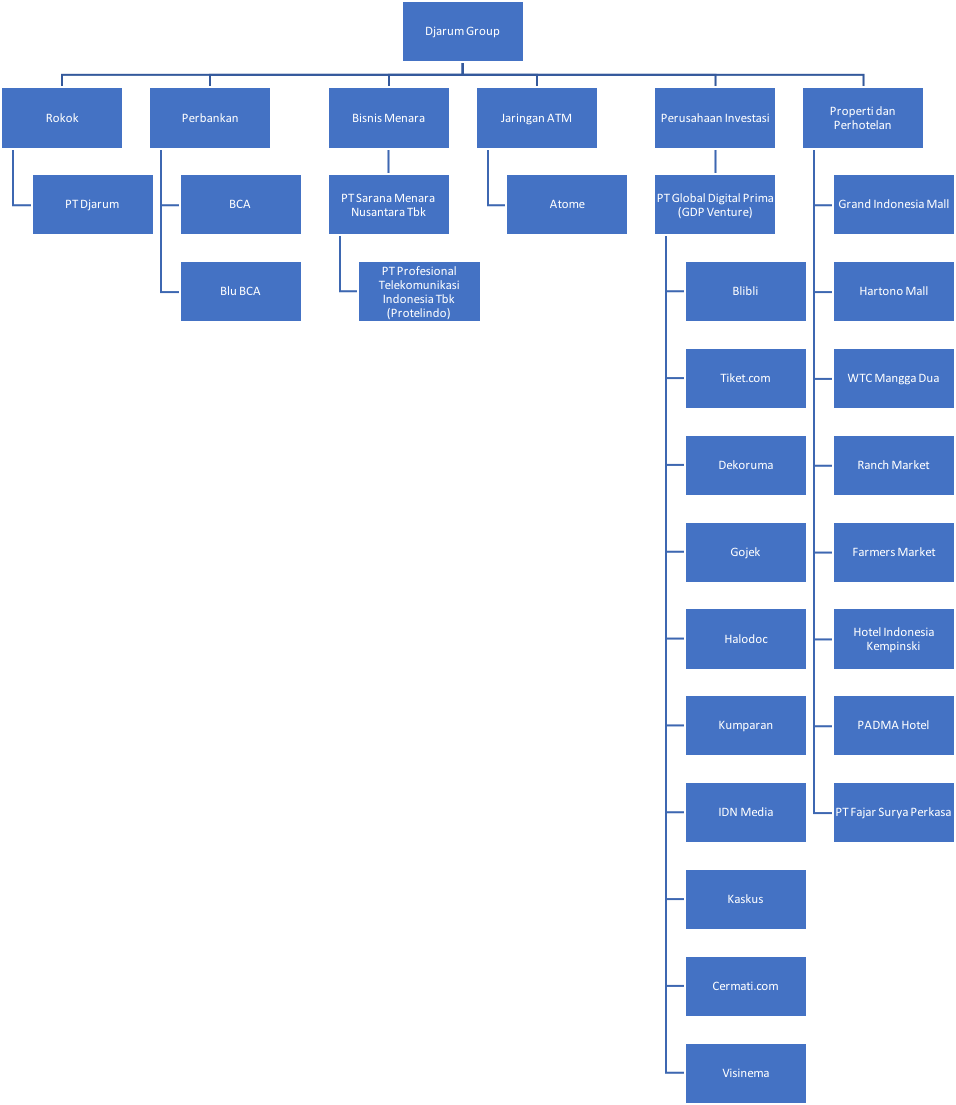

Sementara itu, selain Allo Bank, bank digital lain yang mempunya sokongan kuat ialah Blu BCA, bankneo milik Grup Djarum. Setelah diluncurkan pada 2 Juli 2021, Blu atau BCA Digital gesit menggandeng Blibli yang juga merupakan e-commerce milik keluarga Hartono ini.

Direktur Utama BCA Digital Lanny Budiati mengatakan, salah satu alasan Blu bekerja sama dengan Blibli ialah karena platform niaga-el ini telah memiliki ekosistem yang lebih kuat. Selain itu, e-commerce bercorak biru ini juga telah digunakan oleh banyak masyarakat, baik itu penjual atau pembeli. Melalui kerja sama ini lah, BCA Digital kemudian dapat menjaring lebih banyak lagi nasabah.

Selain itu, BCA Digital juga masih bisa memanfaatkan ekosistem digital Grup Djarum lainnya, seperti aplikasi penjualan tiket Tiket.com atau platform penyiaran Mola TV.

“Fokus kami tahun ini memang meningkatkan basis pelanggan dengan menjaring nasabah-nasabah baru, serta mendorong para nasabah untuk menikmati layanan dan mengoptimalkan penggunaan dan transaksi di Blu,” katanya, kepada Alinea.id, Senin (30/5).

Karena itu, ke depannya BCA Digital masih akan terus menjalin kerja sama dengan pihak-pihak lain. Tidak hanya perusahaan dalam Grup, pada Oktober 2021 Blu juga berkolaborasi dengan Telkomsel untuk mengintegrasikan layanan perbankan digital end-to-end (e2e) di dalam aplikasi financial services BCA Digital. Pada tahun ini, BCA Digital menargetkan pihaknya akan menambah tiga mitra lagi untuk membantu Blu dalam menyalurkan kredit kepada nasabah.

Menurut Lanny, membangun ekosistem memang merupakan hal penting bagi bank digital. Sebab, dengan ekosistem bank digital dapat terkoneksi dan memiliki akses dengan banyak hal.

“BCA Digital sendiri terus berinovasi untuk digital ekosistem yang terintegrasi,” katanya.

Meski begitu, ekosistem bukan lah satu-satunya hal penting untuk mengembangkan perbankan digital. Untuk memberikan layanan optimal kepada nasabah, bank digital juga diharuskan untuk memastikan bahwa segala layanan atau aplikasi yang terhubung dengan BCA Digital telah matang sempurna.

“Jadi, ketika menambah layanan yang mana ini hasil kerja sama dengan mitra, layanan ini sudah siap sepenuhnya. Sehingga tidak ada gangguan,” imbuh Lanny.

Hal ini pun diamini oleh Senior Faculty Lembaga Pengembangan Perbankan Indonesia (LPPI) Trioksa Siahaan. Dia bilang, selain ekosistem lengkap, layanan hasil kerja sama dengan mitra pun harus telah optimal.

Namun terlepas dari hal tersebut, Trioksa menilai, ke depan bank digital yang paling unggul adalah bank dengan ekosistem luas, dengan dukungan modal kuat dan bisa memanfaatkan ekosistem itu dengan optimal. Pasalnya, keberadaan bank digital di Indonesia semakin menjamur, lengkap dengan investor strategisnya yang memberikan dukungan berupa jaringan bisnis.

"Ke depan, pemain besar bank digital akan mengerucut menjadi beberapa bank saja. Ini bisa berarti positif dan bisa negatif. Kalau hanya ada segelintir bank yang akan menguasai pasar tentu dampaknya bisa negatif, karena jadinya malah seperti monopoli,” jelasnya, saat dihubungi Alinea.id belum lama ini.