Risiko di balik laris manisnya utang global RI bertenor super panjang

Sukses dan laku keras. Demikian hasil penjualan obligasi syariah atau Sukuk Global US$3 miliar, Juni 2021 ini.

Surat utang yang dijajakan pemerintah dalam tiga tenor, yakni 5 tahun, 10 tahun, dan 30 tahun (seri Green) itu diserbu investor dengan total penawaran US$10,3 miliar. Angka itu lebih besar 3,43 kali ketimbang target pemerintah.

Transaksi ini merupakan pertama kalinya bagi pemerintah untuk penerbitan Green Sukuk dengan jangka waktu lama, yaitu 30 tahun. Pun menjadi yang pertama kalinya di dunia.

Green Sukuk ini merupakan instrumen keempat yang diterbitkan oleh pemerintah setelah debutnya 2018 lalu. Sebelumnya, pemerintah hanya merilis dengan tenor 5 tahun.

“Penerbitan seri Green dengan tenor 30 tahun membuktikan dedikasi dan komitmen jangka panjang pemerintah untuk pembiayaan hijau dan berkelanjutan, serta memelopori metode pembiayaan dalam upaya melawan perubahan iklim,” ujar Dirjen Pengelolaan Pembiayaan dan Risiko (DJPPR) Kementerian Keuangan Lucky Alfirman, dalam keterangan resminya, Jakarta, Kamis (3/6).

Pembeli sukuk bertenor 30 tahun itu didominasi oleh pengelola dana sekitar 63%. Lalu, 19% merupakan investor bank, 12% asuransi atau dana pensiun, 5% bank sentral atau sovereign wealth funds (SWF) atau agensi, serta 1% private bank dan lain-lain. Sebanyak 34% merupakan investor Asia (kecuali Indonesia), 27% investor Amerika Serikat, 25% investor Eropa, 8% investor syariah Timur Tengah dan Malaysia, serta 6% adalah investor Indonesia.

Sekedar informasi, Green Sukuk adalah obligasi syariah yang hasil penerbitannya digunakan untuk membiayai proyek hijau, berkontribusi dalam mitigasi dan adaptasi perubahan iklim.

Ini bukan tenor terpanjang yang pernah diterbitkan pemerintah. Di tengah beratnya pandemi Covid-19 pada tahun lalu, Indonesia menerbitkan global bond seri RI10470 yang menjadi surat utang pertama dengan tenor terpanjang sepanjang sejarah negeri ini, yaitu 50 tahun. Obligasi itu laku dengan kupon 4,45% dan yield sebesar 4,5%. Saat itu, Menteri Keuangan Sri Mulyani mengatakan penerbitan dengan tenor panjang dilakukan demi mendapatkan yield yang menguntungkan bagi pemerintah.

“Tenor panjang ini menyesuaikan kondisi pasar. Dengan demikian, kami bisa mendapatkan yield cukup baik,” kata Menteri Keuangan Sri Mulyani, Selasa (7/4/2020) lalu.

|

Obligasi RI10470 itu diterbitkan bareng dua seri lain, yakni RI1030, global bond dengan tenor 10,5 tahun dan yield 3,9% serta RI1050 yang memiliki tenor 30,5 tahun dan yield 4,35%.

Tak hanya denominasi dolar AS, Indonesia juga menjual obligasi valuta asing (valas) dalam Yen Jepang alias Samurai Bonds pada akhir Mei 2021 lalu. Beberapa di antaranya adalah seri berjangka waktu lama.

Total ada enam seri Samurai Bonds yang diterbitkan pemerintah, yakni RIJPY0524 dengan tenor 3 tahun, RIJPY0526 dengan tenor 5 tahun, RIJPY0528 dengan tenor 7 tahun, RIJPY0531 dengan tenor 10 tahun, RIJPY0536 dengan tenor 15 tahun, serta RIJPY0541 dengan tenor 20 tahun.

Dari penjualan itu, pemerintah berhasil mengumpulkan dana sebesar 100 miliar yen atau sekitar Rp13,22 triliun. Direktur Surat Utang Negara (SUN) DJPPR Deni Ridwan bilang, dari nominal tersebut, 70% di antaranya berasal dari surat utang jangka panjang atau di atas 5 tahun.

“Berkurangnya dominasi tenor pendek ini mencerminkan kepercayaan investor terhadap fundamental ekonomi Indonesia,” kata Deni, saat dihubungi Alinea.id, Jumat (21/5).

Beban berat APBN

Bagaikan dua sisi mata uang. Obligasi tenor panjang Indonesia memang populer di mata investor, tapi juga menyimpan risiko.

Direktur Eksekutif Institute for Development of Economics and Finance (INDEF) Tauhid Ahmad mengatakan setidaknya ada dua risiko utama yang harus ditanggung pemerintah ketika menerbitkan surat utang global dengan tenor panjang.

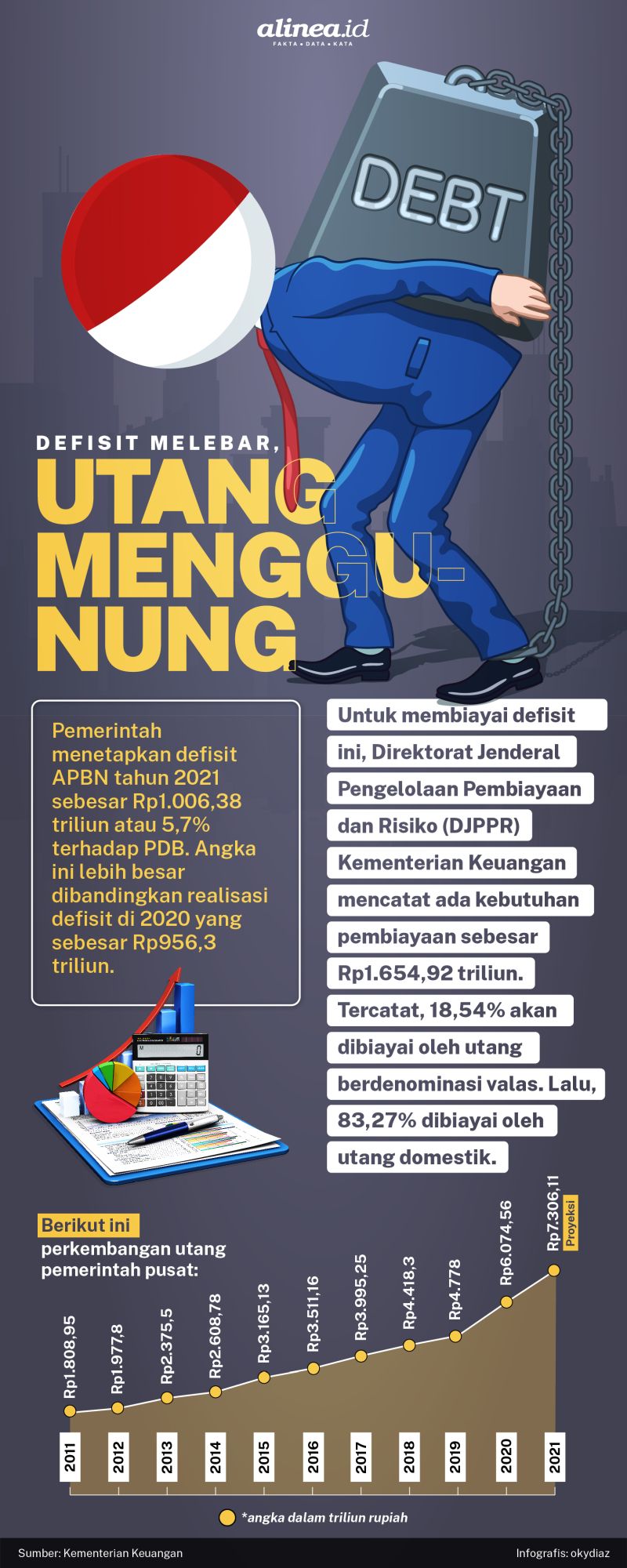

Salah satunya, biaya pembayaran pokok dan bunga utang bakal membebani Anggaran Pendapatan dan Belanja Negara (APBN) di masa yang akan datang. Risiko menjadi semakin besar saat pertumbuhan penerimaan pajak lebih rendah dibandingkan bunga yang harus dibayar oleh pemerintah.

"Semakin lama tenor SBN (surat berharga negara) atau global bond, maka semakin tinggi kuponnya," ujar Tauhid kepada Alinea.id, Kamis (3/6).

Jika melihat ke belakang, pemerintah sering gagal mengumpulkan penerimaan pajak sesuai target yang telah dipatok. Kekurangan penerimaan pajak itu sudah terjadi sejak 11 tahun lalu atau 2009.

Pertumbuhan realisasi penerimaan pajak juga tak stabil. Di tahun 2019, penerimaan pajak hanya terkumpul Rp1.332,1 triliun atau tumbuh 1,4% dibandingkan periode yang sama tahun 2018. Di tahun 2020, angkanya bahkan hanya mencapai Rp1.070,0 triliun atau turun 19,7% dari tahun sebelumnya.

Angka itu di bawah kupon yang harus dibayar oleh pemerintah dalam penerbitan utang global. Misalnya, untuk Green Sukuk anyar bertenor 30 tahun saja dijual dengan harga par, kupon dan yield 3,55%. Sementara global bond seri RI10470 tenor 50 tahun punya kupon 4,45% dan yield 4,5%.

Risiko lain adalah terjadi depresiasi atau penurunan nilai mata uang rupiah terhadap dolar AS atau mata uang asing lainnya. Pasalnya, Indonesia harus membayar utang global dalam denominasi dolar AS, sedangkan kemampuan membayar dalam mata uang rupiah.

Di sisi lain, menurut Tauhid, mata uang Garuda memiliki risiko melemah dalam jangka panjang. Dus, pemerintah harus merogoh kocek lebih dalam.

"Oleh karena itu, sebelum menerbitkan global bond dengan tenor panjang, pemerintah harus betul-betul menghitung selisih pengurangan nilai mata uang rupiah (NTR) terhadap mata uang asing di masa depan," ujar Tauhid.

Indonesia juga tak bisa menekan suku bunga surat utang global yang ditawarkan kepada investor menjadi lebih murah. Menurut Direktur Riset Center of Reform on Economics (CORE) Indonesia Piter Abdullah, surat utang Indonesia menjadi tak menarik jika terlalu murah. Akibatnya, investor asing bakal keluar dari Indonesia. Apalagi jika yield obligasi AS yaitu US Treasury naik, sehingga selisih atau spread dengan yield surat utang Indonesia menjadi kian lebar .

"Nanti investor yang dari luar negeri itu akan berbondong-bondong ke luar,” ujarnya kepada Alinea.id melalui sambungan telepon, Rabu (2/6).

Larinya investor asing dari Tanah Air akan membuat pergerakan nilai tukar rupiah menjadi volatile, bahkan melemah.

Karena itu, menurut Piter, akan lebih mudah bagi pemerintah untuk menerbitkan surat utang dalam denominasi rupiah.

“Sebenarnya tidak masalah utang, tapi harus diperbanyak yang domestik. Biar lebih mudah bayarnya. Sorry to say, kalau utang domestik itu gampangnya kita bisa bayar dengan cetak duit,” jelas dia.

Pada kesempatan lain, Ekonom Bahana Sekuritas Satria Sambijantoro menilai langkah pemerintah untuk menerbitakan global bond, utamanya dalam periode Mei hingga Juni 2021 merupakan hal yang tepat. Mengingat pemerintah perlu mengisi kekurangan pasokan obligasi rupiah dalam memenuhi pembiayaan program penanganan Covid-19 pada tahun ini.

Dia bilang, selama ini pemerintah menggunakan strategi backloading (menunda penerbitan obligasi untuk diterbitkan di kemudian hari) dalam menerbitkan global bond. Hal ini tercermin dari penjualan obligasi rupiah Kementerian Keuangan pada kuartal I-2021 yang hanya mencapai 19% dari target tahunan atau mencapai Rp240 triliun dari target Rp1.264,7 triliun.

Padahal, dalam lima tahun terakhir, penerbitan obligasi pemerintah berada pada kisaran 32% pada kuartal pertama sebagai strategi frontloading.

Menurutnya, strategi Kementerian Keuangan tersebut bisa menjadi risiko, terutama jika yield US Treasury semakin melonjak.

“Naiknya yield US Treasury akan berimbas terhadap melonjaknya biaya pinjaman dari penerbitan obligasi global Indonesia,” tutur dia, kepada Alinea.id, Sabtu (29/5).