Fintech, menguntungkan atau menjerat konsumen dalam utang?

Suprihatini menceritakan pengalamannya kepada saya, setelah menggunakan jasa peer to peer lending atawa pinjam meminjam uang secara online dari sebuah layanan teknologi finansial (financial technology/fintech). Katanya, uang masuk ke rekeningnya dengan mudah dalam waktu singkat.

“Hanya mengutak-atik aplikasi di handphone, lalu uang cair ke rekening kita besoknya. Mudah sekali,” kata Suprihatini, Selasa (16/10).

Pinjam uang langsung cair

Suprihatini mengaku, sangat terbantu dengan kucuran kredit dari fintech. Kala semua kerabat, bahkan perbankan, menutup pintu untuk membantunya, fintech hadir ke hadapannya membawa angin segar.

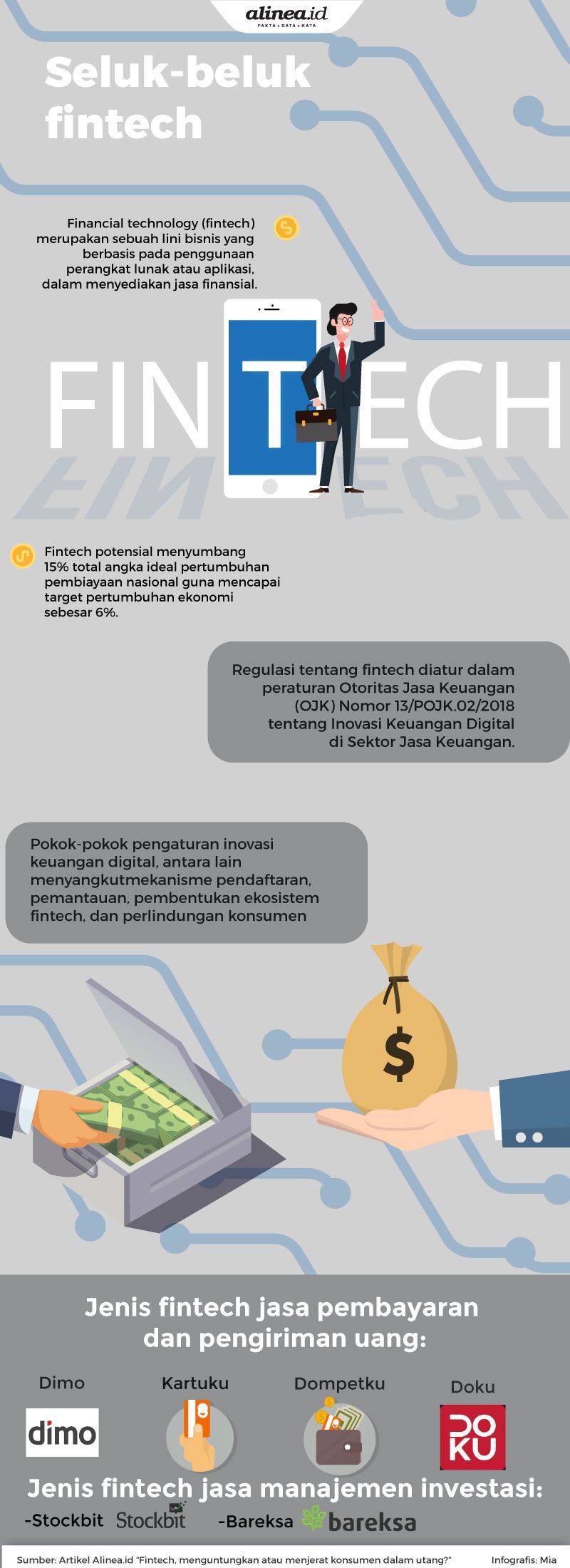

Menurut Fitri Safira dalam tulisannya berjudul “Ekosistem FinTech di Indonesia” yang terbit di SwaOnline edisi 5 November 2016, fintech merupakan sebuah lini bisnis berbasis pada penggunaan perangkat lunak atau aplikasi untuk menyediakan jasa finansial. Fintech biasanya hadir sebagai perusahaan rintisan (startup).

Fitri menulis, ekosistem fintech di Indonesia terdiri dari beberapa klasifikasi produk, di antaranya produk yang menawarkan jasa lending dan crowdfunding. Orang-orang yang membutuhkan dana, tulis Fitri, melalui aplikasi yang menyediakan jasa ini cukup membuat akun di aplikasi penyedia jasa lending dan crowdfunding.

“Kemudian mengunggah informasi terkait jumlah dana yang dibutuhkan, tujuan penggunaan dana, dan informasi lainnya yang relevan,” tulis Fitri dalam SwaOnline, 5 November 2016.

Masih menurut tulisan Fitri, secara umum, model bisnis ini berbasis pada transaksi cashless. Uang elektronik bisa disimpan untuk data dalam kartu, QR Code, atau perangkat telepon genggam.

Suprihatini mengatakan, mengenal fintech awal 2018 dari temannya. Saat itu, dia membutuhkan pinjaman uang untuk biaya kuliah anaknya. Namun, dia sudah tak bisa mengajukan utang ke bank lantaran masih memiliki pinjaman berjalan.

DOKU memperkenalkan inisiatif baru untuk meningkatkan pemahaman masyarakat tentang dunia fintech. Mereka melakukan branding di tiga gerbong kereta railink. (Antara Foto).

Sejumlah aplikasi fintech mulai diunduh, seperti Tunaiku, Rupiah Plus, dan Pinjam Gampang. Setiap aplikasi ini, menurutnya, data yang diminta berbeda-beda. Namun, rata-rata meminta foto diri, foto kartu pengenal, dan foto kartu keluarga.

“Ada juga fintech yang meminta nomor wajib pajak,” kata Suprihatini.

Setelah semuanya selesai, dia bisa memilih nominal ajuan pinjaman. Masing-masing aplikasi menawarkan jumlah cicilan beragam, mulai Rp500.000 hingga Rp30 juta. Tenor yang bisa dipilih, mulai dari tujuh hari hingga 24 bulan.

“Pertama kali saya ajukan pinjaman Rp10 juta ke Tunaiku. Setelah mengisi data dan menunggu verifikasi, besoknya disetujui. Sempat tidak percaya. Tapi betul, Rp10 juta masuk ke rekening saya,” katanya.

Tak semua aplikasi membuka opsi besaran pinjaman yang bisa diajukan. Misalnya saja Rupiah Plus yang langsung menentukan nominal kredit yang bisa didapatkan usai data terverifikasi.

Lebih lanjut, Suprihatini mengatakan, bunga kredit yang harus dibayar cukup rendah. Dari pinjaman di Tunaiku Rp10 juta dengan tenor 12 bulan, dia harus membayar cicilan Rp1,1 juta per bulan.

“Bunganya lebih rendah dari bunga bank daerah yang saya pernah utang. Lebih ringan,” ujarnya.

Masa depan fintech

Fintech juga menjadi sorotan pemerintah Joko Widodo. Dikutip dari situs resmi Bank Indonesia, pada pidatonya di Bali Fintech Agenda—salah satu kegiatan dalam rangkaian pertemuan tahunan IMF-Bank Dunia 2018 di Bali—beberapa waktu lalu, Jokowi menegaskan ekonomi digital sudah menjadi urat nadi perekonomian ritel saat ini.

Oleh karena itu, pengaturan yang akomodatif jadi makin penting, supaya masyarakat tak terdorong ke arah sudut-sudut internet yang tak diregulasi. Jokowi juga mengatakan, otoritas perlu menerapkan kebijakan secara light touch (tidak terlalu mengekang) dan safe harbour (tanggung jawab terpisah antara penyedia situs jual beli daring berkonsep marketplace dengan penjual yang memakai jasa mereka).

Bali Fintech Agenda membuahkan 12 elemen untuk mendukung pengembangan ekonomi digital dan teknologi finansial, di antaranya menyambut revolusi di bidang teknologi keuangan, memberi ruang penggunaan teknologi baru untuk meningkatkan layanan jasa keuangan, dan mendukung keuangan inklusif dan mengembangkan pasar keuangan.

Dilansir dari Antara, Bank Indonesia menegaskan, industri finansial berbasis teknologi memiliki potensi menyumbang 15% total angka ideal pertumbuhan pembiayaan nasional, untuk menggapai target pertumbuhan ekonomi sebesar 6%.

Dalam kesempatan lain, Direktur Pemasaran dan Pengembangan Komunitas Asosiasi Financial Technology Indonesia (Aftech) Tasa Nugraza Barley mengatakan, dalam setahun terakhir pertumbuhan industri fintech melaju pesat. Hal ini terlihat dari jumlah perusahaan fintech yang terdaftar di Aftech mencapai lebih 180 perusahaan rintisan.

“Dari angka itu, masih akan terus bertambah dan industrinya bakal berkembang lagi,” kata Barley kepada saya, Selasa (16/10).

.jpg)

Presiden Joko Widodo menyampaikan sambutannya pada acara The Bali Fintech Agenda dalam rangkaian Pertemuan Tahunan IMF - WBG 2018 di Mangapura Hall, BICC, Nusa Dua, Bali, Kamis (11/10). (Antara Foto).

Menurut Barley, fintech lebih bisa diterima masyarakat, karena karakteristiknya unik. Bisnis fintech bisa menyentuh seluruh lapisan masyarakat, termasuk ke sektor komersial.

“Cara pendaaan lewat fintech sangat beragam. Selain itu, fintech mendukung juga gaya hidup anak muda yang sangat dekat dengan teknologi informasi serta gawai,” kata dia.

Barley mengatakan, tantangan industri fintech saat ini adalah perkembangan industri itu sendiri yang semakin pesat. Sehingga, dibutuhkan regulasi yang jelas tapi fleksibel untuk mengatur praktiknya.

“Tantangan lainnya, bagaimana mengedukasi masyarakat tentang fintech. Masih banyak yang tidak akrab dengan istilah ini. Apalagi dunia industrinya,” katanya.

Ke depan, Aftech menargetkan pertumbuhan industri fintech terus agresif, terutama mendorong keuangan inklusif. Seperti diketahui, berbagai negara di dunia, termasuk Indonesia, sejak 2008 sedang membangun skema keuangan inklusif.

Istilah keuangan inklusif menjadi tren pascakrisis ekonomi 2008, terutama didasari dampak krisis kepada kelompok in the bottom of the pyramid—pendapatan rendah dan tidak teratur, tinggal di daerah terpencil, difabel, buruh yang tidak mempunyai dokumen identitas legal, dan masyarakat pinggiran. Mereka umumnya tak memiliki rekening bank (unbanked), dan tercatat sangat tinggi di luar negara maju.

“Kami tidak menargetkan angka yang besar, tapi lebih kepada pengembangan fintech sendiri supaya dapat menjangkau seluruh lapisan masyarakat dan bisa berkontribusi dalam membangun keuangan inklusif,” ujar Barley.

Butuh regulasi kuat

Semakin berkembangnya inovasi fintech, maka ikut mendorong variasi bisnis. Meski demikian, yang mesti diperhatikan, bagaimana praktik bisnis ini di lapangan. Jaminan kerahasiaan data dan transaksi di fintech itu sendiri mesti dipastikan aman.

Selain itu, untuk fintech yang memberikan jasa pinjaman, perlu ada mitigasi risiko bagi kredit macet (non performing loan). Segala prosedur mesti diperhatikan, agar konsumen tidak menjadi korban.

Dina, pegawai honorer daerah, menceritakan bagaimana dia “diteror” fintech melalui pesan singkat dan telepon. Perkaranya, seorang kawannya memakai nama dan nomornya sebagai kontak yang bisa dihubungi jika tagihan kreditnya macet.

“Padahal saya tidak pernah menyetujuinya, dan tidak ada konfirmasi dari pihak fintech itu sebelumnya ke saya,” ujarnya.

Dari kasus Dina, jika tidak diawasi dengan baik, fintech juga akan merugikan banyak orang. Bahkan yang bukan konsumennya.

Sebenarnya, Otoritas Jasa Keuangan (OJK) sudah mengeluarkan peraturan untuk mengawasi dan mengatur industri teknologi finansial pada 1 September 2018 lalu. Peraturan tersebut tertuang dalam peraturan OJK Nomor 13/POJK.02/2018 tentang Inovasi Keuangan Digital di Sektor Jasa Keuangan.

"Peraturan ini dikeluarkan OJK mengingat cepatnya kemajuan teknologi di industri keuangan digital yang tidak dapat diabaikan dan perlu dikelola, agar dapat memberikan manfaat sebesar-besarnya untuk kepentingan masyarakat," kata Ketua Dewan Komisioner OJK Wimboh Santoso melalui siaran persnya awal September 2018 lalu.

Peraturan tersebut juga diterbitkan untuk mendukung pelayanan jasa keuangan yang inovatif, serta meningkatkan inklusi keuangan, investasi, pembiayaan, dan layanan jasa keuangan lainnya. Pokok-pokok pengaturan inovasi keuangan digital, antara lain menyangkut mekanisme pendaftaran, pemantauan, pembentukan ekosistem fintech, dan perlindungan konsumen.

Dalam peraturan itu disebutkan, setiap penyelenggara inovasi keuangan digital, baik perusahaan rintisan maupun lembaga jasa keuangan, akan melalui tiga tahap proses sebelum mengajukan permohonan perizinan. Tahap itu, antara lain pencatatan untuk startup, proses regulatory sandbox berjangka waktu paling lama satu tahun, dan perizinan kepada OJK.

OJK juga akan menetapkan penyelenggara inovasi keuangan digital yang wajib mengikuti proses regulatory sandbox. Penyelenggara pun wajib menerapkan prinsip dasar perlindungan konsumen, yaitu transparansi, perlakuan yang adil, keandalan, kerahasiaan dan keamanan data konsumen, penanganan pengaduan, serta penyelesaian sengketa konsumen secara sederhana, cepat, dan biaya terjangkau.

Para pelaku inovasi keuangan digital juga wajib menerapkan program antipencucian uang dan pencegahan pendanaan terorisme di sektor jasa keuangan terhadap konsumen.

Menanggapi hal tersebut, Barley mengatakan, lebih dari 50 perusahaan anggota Aftech telah menandatangani Pedoman Perilaku Layanan Pinjam Meminjam Uang Berbasis Teknologi Informasi (LPMUBTI) yang bertanggung jawab (code of conduct for responsible lending). Kode etik ini menjadi bukti penegasan komitmen pelaku usaha dalam menerapkan standar praktik bisnis untuk melindungi nasabah.

Dikutip dari situs Aftech Indonesia, dalam kode etik tersebut, terdapat tiga acuan yang menjadi prinsip dasar dalam mengembangkan Pedoman Perilaku Layanan Pinjam Meminjam Daring yang Bertanggung Jawab. Yakni, transparansi produk dan metode penawaran. Lalu, pencegahan pinjaman berlebih. Dan, prinsip itikad baik terkait praktik penawaran, pemberian dan penagihan hutang yang manusiawi tanpa kekerasan baik fisik maupun nonfisik, termasuk cyber bullying.

“Peer to peer lending di fintech ini memang masih terus berkembang dan perlu dipelajari lagi. Tapi kami sudah menyusun kode etik yang harus dipatuhi semua anggota dan ini bisa melindungi konsumen fintech,” ujarnya.